Mặt bằng lãi suất thấp và các kênh đầu tư khác đang gặp khó khăn – là hai yếu tố hỗ trợ rất nhiều cho dòng tiền vào kênh chứng khoán. Điều này đã thể hiện ở số tài khoản chứng khoán mở mới, thanh khoản thị trường gia tăng và số dư tiền gửi của nhà đầu tư tại các CTCK.

Bên cạnh việc nhà đầu tư mở tài khoản mới, thanh khoản sôi động trên thị trường còn được trợ lực bởi dòng tiền margin, dòng tiền này được cấu thành từ vốn tự có (thông qua tăng vốn) và vốn vay của khối CTCK.

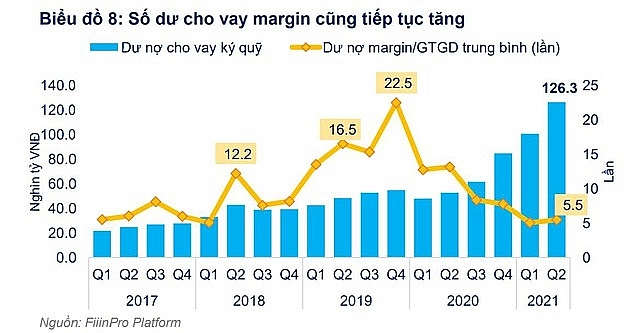

Tại thời điểm cuối quý II/2021, thống kê Báo cáo tài chính của các Công ty Chứng khoán cho biết, dư nợ cho vay (chủ yếu dư nợ margin 85 - 90%, còn lại là khoản tạm ứng trước cho khách hàng) kỷ lục, vào khoảng 145.000 tỷ đồng, tăng khoảng 25% so với cuối quý I/2021. Con số dư nợ này chưa thể hiện phần dư nợ từ cho vay 3 bên.

Các công ty chứng khoán hầu hết có sự tăng trưởng về dư nợ, đáng kể nhất là SSI vượt qua Mirae Asset Việt Nam trở thành CTCK có dư nợ cho vay lớn nhất, với hơn 16.100 tỷ đồng, tăng 45% so với quý liền kề; Mirae Asset là 15.111,7 tỷ đồng (tăng 9%), VND hơn 9.302 tỷ đồng (tăng 42%), HCM hơn 9.169 tỷ đồng (tăng 3%), TCBS 8.569 tỷ đồng (tăng 42%), VPS 7.382,5 tỷ đồng (tăng 16%), KIS 6.580,7 tỷ đồng (tăng 28%), VCI 5.546 tỷ đồng (tăng 14%), MBS 5.442 tỷ đồng (15%)…

Theo chuyên gia Rồng Việt, nửa đầu năm, tăng trưởng dư nợ cho vay ký quỹ của các công ty chứng khoán niêm yết đạt 240% so với cùng kỳ. Với giới hạn cho vay ký quỹ, việc hạn chế khả năng cung cấp khoản vay đã phần nào kìm hãm đà tăng của thị trường do các áp lực về quản trị vốn.

|

Thống kê đến nay, có khoảng 30 CTCK công bố kế hoạch tăng vốn, tổng số vốn tăng thêm khoảng 26.000 tỷ đồng. Điều này sẽ cho phép các CTCK tăng room vốn vay (thêm tối đa là 46.000 tỷ đồng) để phục vụ hoạt động cho vay margin, hứa hẹn lợi nhuận sẽ tăng đột biến.

Hiện có 14 CTCK đã hoàn tất tăng vốn toàn phần hoặc một phần, tổng số vốn tăng thêm ở mức 13.500 tỷ đồng. Điển hình có SSI tăng vốn thêm hơn 4.400 tỷ đồng thông qua phát hành cho cổ đông hiện hữu, phát hành riêng lẻ, thưởng cổ phiếu; Chứng khoán VNDirect đã phát hành hơn 2.140 tỷ đồng cho cổ đông hiện hữu; Chứng khoán Bản Việt (VCI) phát hành thành công 166,5 triệu cổ phiếu chia cổ tức; Chứng khoán Đà Nẵng hoàn tất phát hành 94 triệu cổ phiếu cho nhà đầu tư chiến lược; tương tự các CTCK như MB, Tân Việt…

Các CTCK khác sắp thực hiện như Chứng khoán VIX (mã VIX) đã chốt quyền mua cổ phiếu với số lượng cổ phiếu phát hành thêm 127,7 triệu cổ phiếu, giá phát hành 10.000 đồng, tương ứng tổng giá trị huy động được là 1.277 tỷ đồng. Ngoài ra, VIX đã phát hành 19,2 triệu cổ phiếu để trả cổ tức năm 2020.

Chứng khoán Sài Gòn - Hà Nội (SHS) đã chốt danh sách đăng ký cuối cùng nhận cổ tức bằng cổ phiếu tỷ lệ 5% và chào bán cho cổ đông hiện hữu tỷ lệ 2:1 vào ngày 24/8.

Hoặc mới đây nhất, APG chuẩn bị tổ chức ĐHCĐ bất thường xin ý kiến cổ đông để tăng vốn khủng, từ mức 731 tỷ đồng lên 2.588 tỷ đồng.

Sau khi phát hành cổ phiếu tăng vốn thành công, bổ sung một nguồn lực đáng kể cho vay ký quỹ (margin), nâng cao năng lực bảo lãnh phát hành, đầu tư cổ phiếu, trái phiếu... nhiều công ty chứng khoán đã gần về đích hoặc vượt kế hoạch, thậm chí điều chỉnh tăng kế hoạch kinh doanh năm 2021.

Tận dụng “tiền rẻ”, CTCK gia tăng huy động vốn ngoại

Để gia tăng năng lực tài chính, nhiều CTCK còn tận dụng lãi suất thấp, huy động nguồn vốn nước ngoài để giảm chi phí vốn và thực tế đã có hàng trăm triệu USD vay tín chấp đã được rót vào thị trường Việt Nam thông qua CTCK.

Tháng 7/2021, SSI phát đi thông báo ký thành công hợp đồng vay vốn với hạn mức lên tới 100 triệu USD - tương đương 2.300 tỷ đồng - vốn tín chấp từ nhóm các ngân hàng hàng đầu Đài Loan. Đứng đầu thu xếp và đầu mối khoản vay là Ngân hàng Union Bank of Taiwan (UBOT) và Taipei Fubon Commercial Bank Co., Ltd (Fubon).

Theo SSI, trong tháng 7, SSI cũng đã thực rút vốn lần 1 là 60 triệu USD và lần 2 nhận vào 16/9 vừa qua với giá trị là 58 triệu USD.

Như vậy, tổng giá trị khoản vay này thực tế là 118 triệu USD, cao hơn 18 triệu USD so với mức công bố trước đó. Đây là khoản vay hợp vốn tín chấp lớn nhất từ các định chế nước ngoài trong nhóm các CTCK tại Việt Nam

Phía SSI cho biết, hiện Công ty đã hoàn thành và đang duy trì dự nợ tín dụng tín chấp tương đương khoảng 39 triệu USD với định chế tài chính đến từ Đài Loan và Malaysia ngoài các khoản vay tín chấp.

Mới đây, Chứng khoán VNDirect (VND) cũng nhận được khoản vay hợp vốn kỳ hạn 1 năm từ nhóm các ngân hàng nước ngoài với tổng giá trị 100 triệu USD. Thu xếp vốn cho VNDirect là Maybank Kim Eng Securities Pte. Ltd Singapore, bắt đầu đàm phán từ cuối tháng 5/2021 với giá trị cam kết ban đầu 50 triệu USD kèm quyền chọn gia tăng lên đến 50 triệu USD.

Trước đó, trong tháng 3 - 4/2021, Chứng khoán CTS cũng liên tiếp thực hiện ký kết các gói vay với tổng trị giá 90 triệu USD, tương đương hơn 2.070 tỷ đồng đến từ nhóm các ngân hàng Hàn Quốc, Đài Loan (Trung Quốc).

Với các kế hoạch tăng vốn, năng lực cho vay ký quỹ của các CTCK sẽ được cải thiện trong nửa cuối năm 2021. Trong đó, các CTCK lớn sẽ có lợi thế về chi phí huy động và nguồn vốn để cạnh tranh, cung cấp lãi suất thấp ra thị trường.

Nhờ số lượng nhà đầu tư tham gia thị trường tăng vọt, nhu cầu vay margin và tạm ứng tăng cao, đã giúp các công ty chứng khoán có sự tăng trưởng mạnh về Lãi cho vay và phải thu từ năm 2020 đến nay. Tính riêng quý II/2021, SSI ghi nhận khoản này gần 338 tỷ đồng, tăng 38% so với quý I/2021 và tăng 212% so với cùng kỳ; lũy kế 6 tháng là 583,5 tỷ đồng.

Trong báo cáo phân tích của VCSC, đặt giả định cho dư nợ cho vay ký quỹ năm 2021 của SSI lên 18 nghìn tỷ đồng, do đó tăng doanh thu cho vay ký quỹ năm 2021 lên 1,2 nghìn tỷ đồng mặc dù giả định lãi suất cho vay ký quỹ thấp hơn.

Bên cạnh đó, Mirae Asset ghi nhận lãi cho vay và phải thu là 297,65 tỷ đồng, tăng 11% so với quý I/2021 và 45% so với cùng kỳ; ấn tượng là VNDirect ghi nhận 244,4 tỷ đồng, tăng 41% so với quý I/2021 và tăng đến 216% so với cùng kỳ; TCBS 185 tỷ đồng, lần lượt tăng 56% và 169%…

Dự báo, sau khi hoàn thành kế hoạch tăng vốn, ngành chứng khoán, đặc biệt là mảng cho vay ký quỹ, được kỳ vọng sẽ đáp ứng tốt nhu cầu đang gia tăng của thị trường nhằm hỗ trợ xu hướng tăng hiện tại cũng như giảm bớt áp lực về tỷ lệ cho vay ký quỹ trên vốn chủ sở hữu.

Ngoài ra, theo các chuyên gia Rồng Việt, mảng trái phiếu doanh nghiệp cũng bị hạn chế bởi giới hạn tổng mức đầu tư là 70% vốn chủ sở hữu. Đồng thời, để thu hút khách hàng tiềm năng trong môi trường vi mô và vĩ mô đầy thuận lợi với nhiều nhà đầu tư cá nhân mới, đây là một bước tiến quan trọng nhằm cải thiện triển vọng lợi nhuận.

| Tiền mới hàng trăm triệu USD sắp bơm thêm, sức nóng cho vay margin hạ nhiệt Với nguồn tiền thu về từ việc phát hành và vay quốc tế, các công ty chứng khoán sẽ có thêm vốn để cho vay ... |

| Các sự kiện và thông tin nhà đầu tư chứng khoán không thể bỏ qua tuần này Cuộc họp của Cục Dự trữ Liên bang (Fed) sẽ là sự kiện nổi bật trong tuần này và mặc dù không có thay đổi ... |

| Góc nhìn chuyên gia tuần mới: Dòng bank khó lập lại kỳ tích Sau một vài tuần khá trầm lắng, nhóm bank đang dần lấy lại “phong độ” với sự gia tăng trở lại về giá và thanh ... |

Phan Hằng/ĐTCK

Phiên bản di động

Phiên bản di động