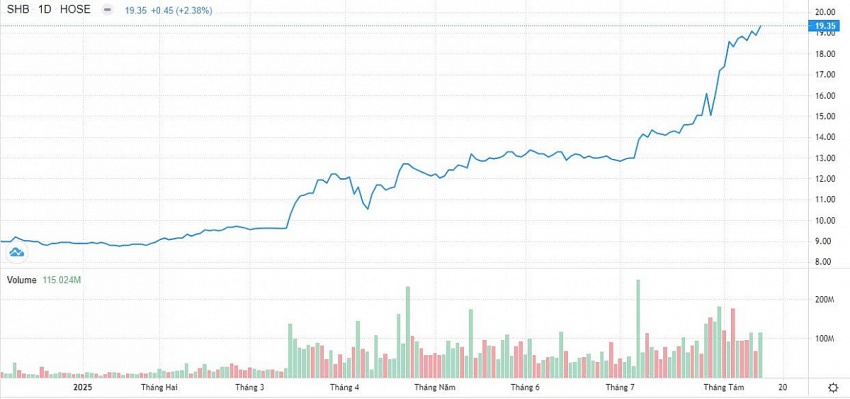

Kết phiên giao dịch 13/8, thị giá SHB ở mức 19.350 đồng/cổ phiếu, vốn hóa vượt 3 tỷ USD. Cổ phiếu khẳng định sức hút với thanh khoản dẫn đầu thị trường đạt 115 triệu đơn vị. Trong đó, khối ngoại mua ròng hơn 6 triệu đơn vị và là mã cổ phiếu được mua ròng nhiều nhất trong phiên.

Cổ đông SHB đón tin vui kép: cổ tức 13% cổ phiếu, lợi nhuận quý II/2025 tăng mạnh

19/8 tới đây là ngày đăng ký cuối cùng thực hiện quyền chi trả cổ tức 2024 bằng cổ phiếu tỷ lệ 13% của SHB, tương ứng SHB sẽ phát hành thêm 528,5 triệu cổ phiếu. Sau khi hoàn tất chia cổ tức bằng cổ phiếu, vốn điều lệ của ngân hàng lên hơn 45.942 tỷ đồng, tiếp tục giữ vững vị trí Top 5 Ngân hàng TMCP tư nhân lớn nhất hệ thống. Trước đó, SHB đã hoàn tất chi trả cổ tức đợt 1 năm 2024 bằng tiền mặt tỷ lệ 5%. Tổng tỷ lệ cổ tức năm 2024 được ĐHĐCĐ SHB thông qua là 18% và dự kiến được duy trì trong năm 2025.

Theo Báo cáo thường niên 2024, chính sách cổ tức SHB xây dựng chính sách cổ tức ổn định, mang lại hiệu suất sinh lời cao cho nhà đầu tư, trên cơ sở hài hòa giữa lợi ích của cổ đông và cân đối, đảm bảo nguồn lực phát triển cho SHB. Tỷ lệ chi trả cổ tức trung bình 5 năm qua của SHB là 13,9%, trong đó, năm 2024, tỷ lệ chi trả cổ tức bằng tiền mặt của năm 2023 đợt 1 là 5% và chi trả cổ tức bằng cổ phiếu của năm 2023 đợt 2 là 11%.

Thông tin chia cổ tức bằng cổ phiếu được thị trường đón nhận tích cực trong bối cảnh cổ phiếu SHB ghi nhận mức tăng giá mạnh và khối lượng giao dịch bứt phá trong quý II/2025, đặc biệt là sự bứt tốc trong tháng 7 tăng hơn 33% với khối lượng giao dịch bình quân ở mức cao trên 90 triệu đơn vị/phiên. Tính đến đầu tháng 8, khối ngoại đã mua ròng tổng cộng gần 107 triệu đơn vị, phản ánh niềm tin gia tăng vào triển vọng doanh nghiệp.

|

| Diễn biến cổ phiếu SHB từ đầu năm tới nay |

Cùng thời điểm này, SHB đã công bố kết quả kinh doanh 6 tháng đầu năm 2025 với loạt chỉ số tài chính tích cực, củng cố kỳ vọng về năng lực sinh lời và chất lượng tài sản đang cải thiện rõ rệt. Quý II, lợi nhuận trước thuế SHB đạt hơn 4.500 tỷ đồng, tăng 59% so với cùng kỳ. Lũy kế 6 tháng, nhà băng này có lợi nhuận trước thuế lũy kế 8.913 tỷ đồng, tăng 30% so với cùng kỳ năm 2024, tương đương 61% kế hoạch năm 2025

Tính đến ngày 30/6/2025, tổng tài sản của SHB đạt gần 825 nghìn tỷ đồng. Dư nợ cho vay khách hàng vượt 594,5 nghìn tỷ đồng, tăng 14,4% so với đầu năm và tăng mạnh 28,9% so với cùng kỳ. Con số này cũng vượt trội so với tốc độ tăng trưởng 9,9% toàn hệ thống ngân hàng. Trong đó, phân khúc khách hàng doanh nghiệp vốn là thế mạnh nổi bật của SHB, ghi nhận mức tăng trưởng ấn tượng 15% so với đầu năm và 35% so với cùng kỳ.

Chất lượng tài sản cũng có sự cải thiện rõ rệt khi tỷ lệ nợ nhóm 2 và nợ xấu (NPL) lần lượt giảm xuống 0,25% và 2,56% (so với mức 0,67% và 2,84% cuối quý 1/2025). Tỷ lệ bao phủ nợ xấu (LLR) tăng khá mạnh lên 65,44% so với mức 58,39% thời điểm cuối năm 2024 , tiến sát mức trung bình của nhóm ngân hàng TMCP tư nhân. Song song đó, hiệu quả hoạt động của SHB tiếp tục duy trì ở mức cao khi tỷ lệ chi phí hoạt động trên thu nhập (CIR) giữ ở mức 16,4% thuộc nhóm ngân hàng kiểm soát chi phí tốt nhất toàn ngành.

Các kết quả này không chỉ tạo nền tảng vững chắc cho việc duy trì chính sách cổ tức ổn định, mà còn phản ánh rõ nét nội lực tài chính đang ngày càng được củng cố.

Tiếp tục nâng chuẩn an toàn, mở rộng tín dụng

Ngân hàng Nhà nước Việt Nam (NHNN) đã chính thức ban hành Thông tư 14/2025/TT-NHNN có hiệu lực từ ngày 15 tháng 9 năm 2025, thay thế Thông tư 41/2016, với mục tiêu tiệm cận hơn với tiêu chuẩn Basel III. Việc áp dụng Basel III trong thời gian tới sẽ buộc các ngân hàng phải có hệ số an toàn vốn (CAR) cao hơn, ở mức 10,5% (so với mức 8,0% đối với Basel II).

SSI Research nhận định, Thông tư 14 là bước chuyển tích cực của NHNN, đưa Việt Nam tiệm cận chuẩn mực an toàn quốc tế, nâng cao tính minh bạch và khả năng ứng phó rủi ro. Việc giảm hệ số rủi ro ở một số phân khúc cho vay và triển khai theo lộ trình giúp mở rộng tín dụng bền vững, phù hợp mục tiêu tăng trưởng GDP.

Đồng thời, chỉ số CAR được xem là điều kiện tiên quyết để ngân hàng mở rộng tín dụng; khi CAR cải thiện, ngân hàng có thêm “dư địa vốn” để cấp tín dụng mới mà vẫn đảm bảo tuân thủ. Từ góc độ đầu tư, chia cổ phiếu có thể làm pha loãng EPS ngắn hạn, nhưng nếu vốn huy động được tái đầu tư hiệu quả vào số hóa, mở rộng mạng lưới và cải thiện biên lợi nhuận, giá trị nội tại doanh nghiệp sẽ tăng về dài hạn.

Cũng trong báo cáo mới công bố, tổ chức xếp hạng tín nhiệm Fitch Ratings kỳ vọng phần lớn ngân hàng Việt Nam sẽ tiếp tục tích lũy vốn trong 12–18 tháng tới nhờ khả năng tạo vốn nội bộ (IGC) đủ để hỗ trợ tăng trưởng tín dụng, được thúc đẩy bởi mức giữ lại lợi nhuận cao và kế hoạch tăng vốn tại một số nhà băng. Tuy nhiên, Fitch cũng cảnh báo nếu tín dụng tăng tốc quá nhanh, lượng vốn tạo ra có thể không đủ bù đắp, làm suy giảm chất lượng vốn đã tích lũy trong những năm gần đây.

Thực tế cho thấy, việc chia cổ tức bằng cổ phiếu, như CTG, HDB, ACB, SHB… đang áp dụng, vừa giúp giữ lại lợi nhuận để tăng vốn điều lệ, cải thiện hệ số CAR, vừa tạo nền tảng mở rộng hạn mức tín dụng và gia tăng giá trị nắm giữ cho cổ đông dài hạn. Trong bối cảnh NHNN định hướng bỏ “room tín dụng” và kiểm soát qua các chỉ số an toàn, những ngân hàng có CAR cao, LDR thấp và chi phí vốn hợp lý sẽ có lợi thế cạnh tranh rõ rệt, đồng thời tối ưu hóa biên lợi nhuận (NIM).

Quay lại với SHB, với việc liên tục hoàn thiện năng lực tài chính, hướng đến các tiêu chuẩn quốc tế như Basel III, và xây dựng một chiến lược vốn vững chắc cho thấy tiến trình chuyển đổi từ một ngân hàng có quy mô sang một ngân hàng có chất lượng.

Tại Đại hội đồng cổ đông thường niên 2025, Chủ tịch Đỗ Quang Hiển cũng đã chia sẻ một cách thẳng thắn nhưng đầy thận trọng về kỳ vọng của thị trường đối với SHB. “Về câu chuyện giá cổ phiếu, tôi rất phấn khởi khi cổ đông đánh giá tích cực về SHB, nhưng cũng nêu thực tế là giá trị thực của SHB cao hơn rất nhiều so với giá trị trên sàn chứng khoán hiện nay. Tuy nhiên, mỗi người có đánh giá và quyết định đầu tư riêng. Chúng tôi hoàn toàn tôn trọng.”

Đây cũng là thông điệp thể hiện niềm tin nội tại mạnh mẽ của lãnh đạo đối với định giá doanh nghiệp, đồng thời gián tiếp gửi đến thị trường một lời khẳng định: giá cổ phiếu rồi sẽ phản ánh đúng giá trị thực, nếu nền tảng tài chính tiếp tục được củng cố và cổ đông đồng hành cùng chiến lược tăng trưởng dài hạn.