Hòa Phát (HPG): Khuyến nghị mua, giá mục tiêu 31.597 đồng/cp

Kết phiên 4/9, cổ phiếu HPG tăng hơn 6% lên 29.850 đồng/cp, mức cao nhất 39 tháng. Thanh khoản ghi nhận đột biến với hơn 141 triệu đơn vị (4.123,5 tỷ đồng), cao nhất toàn thị trường.

Điểm sáng còn xuất hiện ở khối ngoại khi nhóm này mua ròng đột biến gần 670 tỷ đồng, tương ứng khoảng 23 triệu cổ phiếu. Trước đó, nhóm nhà đầu tư nước ngoài đã bán ròng 10 phiên liên tiếp với tổng giá trị 5.234 tỷ đồng (193 triệu đơn vị).

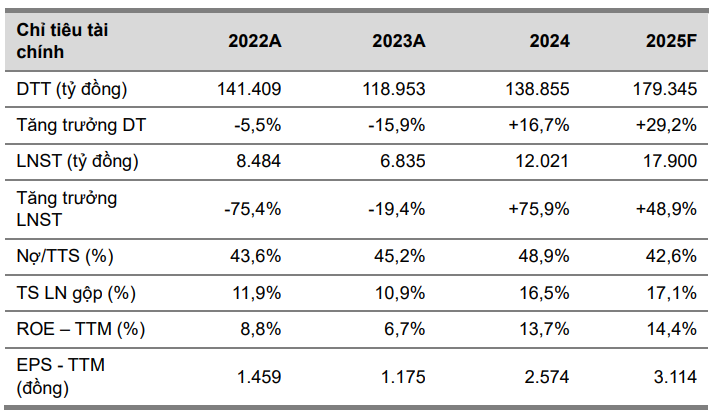

Trong báo cáo mới đây, Chứng khoán Vietcombank (VCBS) dự phóng cổ phiếu HPG có thể đạt mốc 31.597 đồng/cp, tương ứng cao hơn 6% so với thị giá phiên 4/9. Doanh thu năm 2025 dự kiến tăng trưởng 29,2%, đạt 179.345 tỷ đồng, chủ yếu đến từ tăng trưởng mảng thép 31,1% YoY. Cụ thể: (1) Thép xây dựng tăng sản lượng 10,5%, nhờ nhu cầu đầu tư công tăng mạnh; (2) HRC tăng sản lượng 41,6% nhờ hiệu suất của Nhà máy Dung Quất 1 và 2 đạt 71%; (3) Đối với ống thép và tôn mạ, VCBS dự phóng tăng trưởng 13,9% và 6,4%.

|

| VCBS dự phóng các chỉ tiêu tài chính của HPG trong năm 2025 |

Về triển vọng dài hạn, với Nhà máy thép ray Hòa Phát Dung Quất, VCBS cho biết dù thép ray chỉ chiếm tỷ trọng nhỏ nhưng đây là bước đi chiến lược giúp HPG tham gia cung cấp thép chất lượng cao cho các dự án đường sắt trọng điểm quốc gia như đường sắt tốc độ cao Bắc – Nam, đường sắt đô thị và các công trình hạ tầng đường sắt khác (ước tính tổng nhu cầu thép khoảng 10 triệu tấn).

Với dự án Nhà máy thép Phú Yên, Hòa Phát đang nghiên cứu loại thép sản xuất, hướng tới các sản phẩm chất lượng cao như thép tanh lốp, thép chế tạo, phục vụ ngành kinh tế quốc phòng và công nghiệp. Điều này không chỉ mở rộng danh mục sản phẩm giá trị gia tăng mà còn củng cố vị thế của HPG trong các ngành công nghiệp trọng yếu của quốc gia, giảm phụ thuộc vào thép xây dựng truyền thống.

Bên cạnh đó, HPG đang đầu tư các KCN mới tại Hòa Tâm (Đắk Lắk) và Hoàng Diệu (Hải Phòng), cùng với các KCN hiện hữu như Phố Nối A, Yên Mỹ II và Hòa Mạc có tỷ lệ lấp đầy cao. Mảng này cung cấp nguồn doanh thu ổn định và tiềm năng tăng trưởng dài hạn.

Ngân hàng Hàng Hải (MSB): Khuyến nghị tăng tỷ trọng, giá mục tiêu 22.000 đồng/cp

Kết phiên 4/9, cổ phiếu MSB đóng cửa tại mốc 18.500 đồng/cp (+3,93%) – mức tăng mạnh nhất trong nhóm ngân hàng. Thanh khoản trong phiên tiếp tục duy trì ở mức cao với hơn 35 triệu đơn vị giao dịch, tương ứng giá trị đạt 643 tỷ đồng. Đáng chú ý, nhóm nhà đầu tư nước ngoài bất ngờ mua ròng MSB hơn 391,4 tỷ đồng (21,4 triệu đơn vị), cao thứ hai thị trường.

|

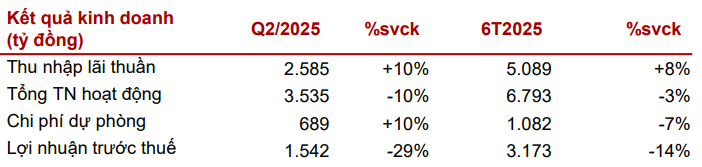

| Agriseco tổng hợp kết quả kinh doanh 6 tháng đầu năm của MSB |

Trong báo cáo mới đây, Chứng khoán Agriseco cho biết cổ phiếu MSB hiện đang giao dịch tại mức P/B hấp dẫn (1,0x lần), thấp hơn so với bình quân 5 năm gần đây. Theo đó, đơn vị phân tích khuyến nghị tăng tỷ trọng với giá mục tiêu là 22.000 đồng/cp.

Agriseco Research kỳ vọng lợi nhuận năm 2025 của MSB tăng trưởng 20% so với năm trước nhờ hạn mức tín dụng được nới rộng lên đến 18 – 20%, biên lãi ròng phục hồi và tỷ lệ nợ xấu dự kiến giảm nhờ đẩy mạnh quá trình thu hồi, xử lý nợ xấu cuối năm.

Thế giới Di động (MWG): Khuyến nghị mua, giá mục tiêu 90.100 đồng/cp

Kết phiên 4/9, cổ phiếu MWG tăng hơn 2,2% lên 77.500 đồng/cp, chỉ cách đỉnh lịch sử 500 đồng. Tính từ đầu năm đến nay, mã bán lẻ này đã tăng khoảng 29%, song vẫn thấp hơn so với VN-Index là 33,5%.

Với triển vọng tích cực của các mảng kinh doanh, đặc biệt là tiềm năng tăng trưởng dài hạn của Bách Hóa Xanh (BHX), Chứng khoán KB Việt Nam (KBSV) đưa ra khuyến nghị mua đối với cổ phiếu MWG cho năm 2025 với mức giá mục tiêu 90.100 đồng/cp.

|

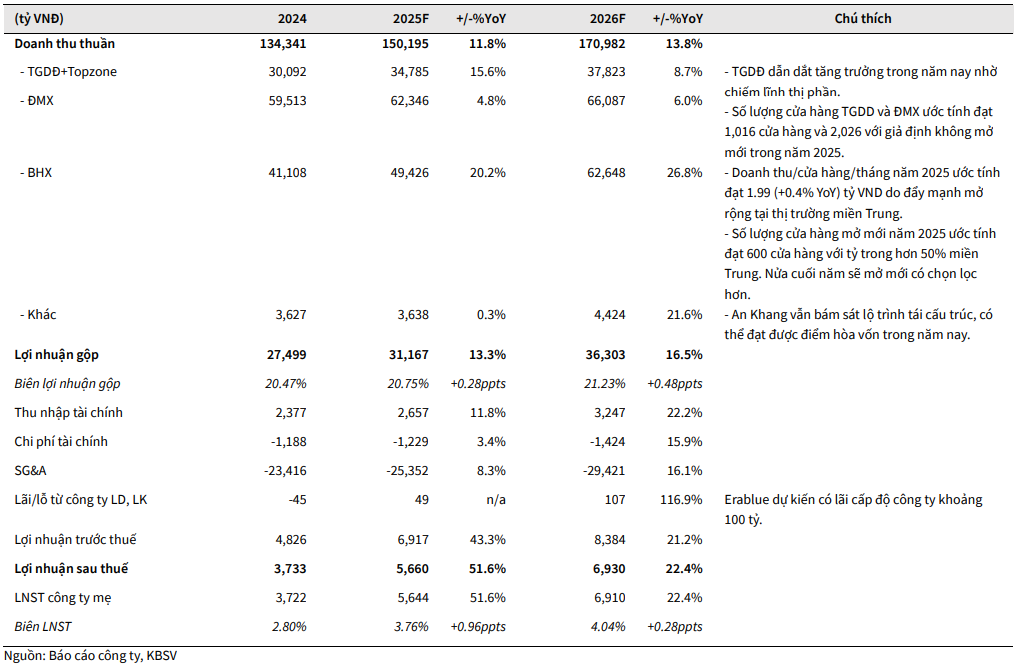

| KBSV dự phóng kết quả kinh doanh của MWG giai đoạn 2025-2026 |

Đơn vị phân tích duy trì dự phóng doanh thu cả năm 2025 của MWG đạt 150.195 tỷ đồng (+11,8% YoY) và lợi nhuận sau thuế đạt 5.660 tỷ đồng (+51,6% YoY). Trong đó, doanh thu mảng ICT&CE được dự báo tăng mạnh nhờ hưởng lợi từ việc ra mắt nhiều mẫu mã đa dạng và cú hích từ mùa tựu trường trong quý III/2025.

Ở mảng Bách Hóa Xanh, KBSV cho rằng với việc đã hoàn thành kế hoạch mở rộng, trọng tâm chiến lược trong nửa cuối năm sẽ chuyển sang tối ưu hóa vận hành các cửa hàng mới và thúc đẩy doanh số. Do đó, đơn vị phân tích cho rằng hoàn toàn có cơ sở cho BHX đạt được 400 tỷ lợi nhuận trong nửa cuối năm 2025.