Chứng khoán MB (MBS): Khuyến nghị khả quan DBC

MBS khuyến nghị khả quan cổ phiếu CTCP Tập đoàn Dabaco Việt Nam (DBC), giá mục tiêu 41.700 đồng/cp theo luận điểm đầu tư:

Trong chu kỳ lợn hơi tăng giá, DBC có được lợi thế về mô hình chăn nuôi chuyên nghiệp, khép kín, cùng với khả năng tái đàn sớm ngay từ quý I/2024 sẽ giúp công ty chủ động được nguồn cung ra ngoài thị trường.

MBS kỳ vọng giá lợn trung bình năm 2024 sẽ đạt khoảng 65.000 đồng/kg (+21% svck) do nguồn cung thịt lợn hơi bị ảnh hưởng bởi các hộ chăn nuôi “e ngại” tái đàn cùng nhập khẩu thịt giảm và kiểm soát nhập lậu tốt.

Mảng thức ăn chăn nuôi duy trì sự ổn định nhờ vào giá nguyên liệu đầu vào ổn định ở mức thấp cùng tỷ lệ tái đàn của hộ chăn nuôi gia tăng, giúp cho sản lượng thức ăn chăn nuôi tiêu thụ tăng khoảng 5% so với năm 2023.

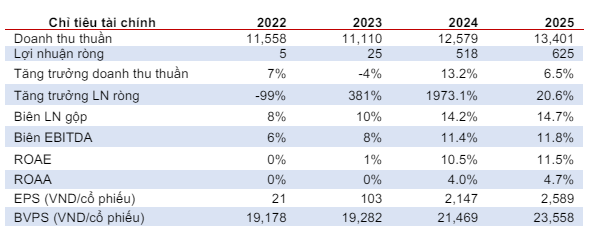

Nhóm phân tích kỳ vọng lợi nhuận ròng năm 2024 đạt 518 tỷ đồng, tăng gấp 21 lần svck. Lợi nhuận ròng năm 2025 có thể tiếp tục tăng 20,6% svck khi giá lợn hơi cùng giá đầu vào của mảng thức ăn chặn nuôi duy trì ổn định.

|

| MBS phân tích chri tiêu tài chính DBC |

Chứng khoán BIDV (BSC): Khuyến nghị nắm giữ REE

BSC khuyến nghị nắm giữ cổ phiếu CTCP Cơ Điện Lạnh (REE), giá mục tiêu 70.600 đồng/cp theo luận điểm đầu tư:

Về triển vọng năm 2024, động lực sẽ đến từ nhóm năng lượng. Nhóm thủy điện cải thiện trong nửa cuối năm và sẽ bứt phá trong năm tới. Năng lượng tái tạo có thêm 3 dự án mới (158MW).

Mảng M&E và nước sạch khởi sắc trong năm 2025: (1) mảng M&E được thúc đẩy bởi dự án sân bay Long Thành và thị trường bất động sản phục hồi và (2) mảng nước sạch đưa vào vận hành toàn bộ dự án nước sạch Sông Đà 2.

BSC dự phóng kết quả kinh doanh năm 2024 như sau: mảng năng lượng với giá bán trung bình của các công ty thủy điện giảm 20 % svck, mảng nước sạch với giả định thời gian hoạt động của nhà máy nước sạch Sông Đà 2 từ năm 2024 sang năm 2025. NPATMI đạt 2.357 tỷ đồng (-6% svck).

Sang năm 2025, doanh thu được dự báo sẽ đạt 10.560 tỷ đồng (+16% svck) chủ yếu đến từ: mảng cơ điện lạnh tăng 37% svck nhờ khởi động dự án sân bay Long Thành và thị trường bất động sản ấm trở lại, mảng năng lượng tăng 10% svck nhờ nhóm thủy điện được giảm tỷ lệ Qc từ 95 – 98% xuống còn 85 – 90% và sản lượng thủy điện tăng 8% svck với ảnh hưởng La Nina.

Chứng khoán DSC: Khuyến nghị mua CTG

DSC khuyến nghị nắm giữ cổ phiếu Ngân hàng TMCP Công Thương Việt Nam (CTG), giá mục tiêu 41.300 đồng/cp theo luận điểm đầu tư:

Nhóm phân tích dự báo biên lãi thuần cao nhất 5 năm qua khi đánh giá tốc độ hồi phục của CTG nổi trội hơn so với phần lớn ngành nhờ cân bằng tốt được tăng trưởng tín dụng và biên lãi thuần trong bối cảnh sức cầu tín dụng yếu và áp lực cạnh tranh lãi suất gắt gao. Trong đó biên lãi thuần NIM của CTG dự báo sẽ đạt mức cao nhất trong 5 năm qua nhờ môi trường lãi suất thấp kỷ lục và tỷ lệ CASA cao lịch sử giúp ngân hàng tối ưu hóa chi phí huy động vốn.

Trong khi đó, tỷ suất tài sản sinh lãi có xu hướng giảm chậm hơn do ngân hàng gia tăng được thị phần bán lẻ và SME trong năm 2023 và áp lực giảm lãi suất cho vay không còn quá lớn.

Với tỷ lệ nợ xấu thấp và tỷ lệ bao phủ nợ xấu cao, CTG là một trong những ngân hàng có chất lượng tài sản tốt nhất hệ thống. DSC đánh giá cao nỗ lực tăng cường trích lập dự phòng của ngân hàng thời gian qua bất chấp những tác động kém tích cực đến kết quả hoạt động kinh doanh. Với kỳ vọng sức khỏe nền kinh tế và tăng trưởng tín dụng phục hồi tốt kể từ nửa cuối năm sẽ giúp ngân hàng cải thiện chất lượng tài sản, giảm tỷ lệ trích lập dự phòng tạo nên động lực tăng trưởng mạnh mẽ.

Nhóm phân tích khuyến nghị nhà đầu tư mua cổ phiểu CTG tại vùng giá 31.500-32.500 đồng/cp.