Theo báo cáo phân tích thị trường trái phiếu doanh nghiệp của VIS Rating mới công bố, tính từ tháng 1 - 7/2025, tổng giá trị trái phiếu phát hành ra công chúng đạt 41.000 tỷ đồng, ghi nhận mức cao nhất trong những năm gần đây.

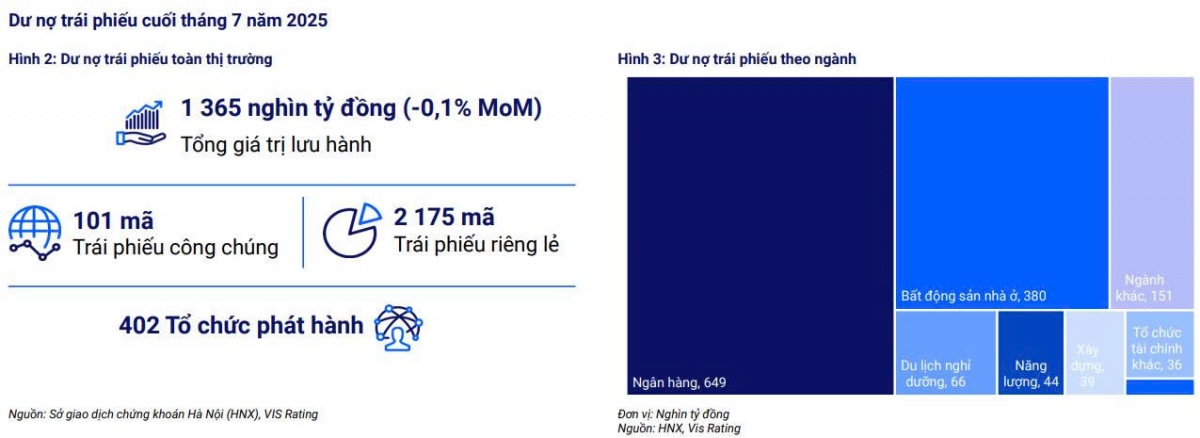

Tổng dư nợ trái phiếu toàn thị trường hiện đạt 1.365.000 tỷ đồng, đến từ 402 tổ chức phát hành. Trong đó, trái phiếu kỳ hạn dưới 3 năm chiếm phần lớn với 872.000 tỷ đồng.

Về cơ cấu, ngân hàng chiếm tỷ trọng lớn nhất khi phát hành 649.000 tỷ đồng, tiếp đến là bất động sản (380.000 tỷ đồng), du lịch nghỉ dưỡng (66.000 tỷ đồng), năng lượng (44.000 tỷ đồng), xây dựng (39.000 tỷ đồng)...

|

| VIS Rating tổng hợp |

Giá trị giao dịch trên thị trường thứ cấp bình quân đạt 6.500 tỷ đồng/ngày trong tháng 7/2025, tăng 10% so với tháng trước. Lũy kế từ đầu năm, bên cạnh trái phiếu ngân hàng vốn luôn chiếm ưu thế, trái phiếu nhóm Vingroup được giao dịch sôi động nhất trên thị trường thứ cấp, với tổng giá trị giao dịch vượt 90.000 tỷ đồng.

Áp lực đáo hạn trái phiếu đè nặng lên nhóm bất động sản

Tháng 8/2025, 36.000 tỷ đồng trái phiếu sẽ đáo hạn - mức cao nhất trong năm. Trong số này, VIS Rating đánh giá có 1.200 tỷ đồng trái phiếu gặp rủi ro cao bị chậm trả lần đầu. Các trái phiếu này do 2 công ty bất động sản có hồ sơ tín nhiệm ở mức “Cực kỳ yếu” phát hành. Ngoài ra, 14.400 tỷ đồng trái phiếu đáo hạn đã bị chậm trả lãi coupon, trong đó có 10.500 tỷ đồng từ 4 công ty liên quan đến Vạn Thịnh Phát. Những trái phiếu khác là của Novaland, Trung Nam và Hải Phát - các doanh nghiệp này đều đang trong quá trình tái cơ cấu nợ.

|

| Ảnh minh họa |

Báo cáo của S&I Ratings ước tính giá trị trái phiếu đáo hạn sẽ tăng mạnh vào 6 tháng cuối năm với tổng giá trị hơn 149.000 tỷ đồng. Ngành bất động sản chiếm gần một nửa, tương đương 73.000 tỷ đồng. Bên cạnh áp lực đáo hạn, đơn vị này cũng lưu ý rằng giá trị trái phiếu bất động sản chậm thanh toán gốc, lãi trong 6 tháng đầu năm ước tính khoảng 16.000 tỷ đồng. Ngoài ra, tổng giá trị đáo hạn của nhóm bất động sản trong năm 2026 vẫn ở mức cao, lên tới hơn 143.000 tỷ đồng trước khi bắt đầu giảm dần từ năm 2027. Diễn biến này cho thấy áp lực tài chính lên các doanh nghiệp bất động sản vẫn còn trong 12 - 18 tháng tới.

Ở chiều tích cực, việc Chính phủ đẩy mạnh tháo gỡ vướng mắc pháp lý cho các dự án bất động sản trong thời gian gần đây sẽ tạo điều kiện để doanh nghiệp khôi phục triển khai dự án và cải thiện dòng tiền. Khi dự án được khơi thông pháp lý và đủ điều kiện triển khai, doanh nghiệp có thể sử dụng dự án làm tài sản bảo đảm để vay vốn ngân hàng. Đồng thời, việc dự án được phép triển khai cũng tạo thuận lợi cho doanh nghiệp sớm mở bán và có phương án tài chính để trả nợ cho trái chủ.

Cùng với xu hướng tăng phát hành của nhóm ngân hàng nhằm bổ sung vốn trung, dài hạn, S&I Ratings cho rằng đà phục hồi của thị trường trái phiếu doanh nghiệp nhiều khả năng sẽ tiếp diễn trong nửa cuối năm 2025.