DXG: Giá mục tiêu 23.100 đồng/cp, tiềm năng sinh lời 41,7%

Trong Báo cáo danh mục đầu tư BSC tháng 3/2025, BIDV Securities (BSC) cho rằng dự án DXH Riverside của CTCP Tập đoàn Đất Xanh được tái khởi động là yếu tố dẫn dắt tăng trưởng lợi nhuận 2026-2027 và là động lực giúp cổ phiếu DXG được tái định giá.

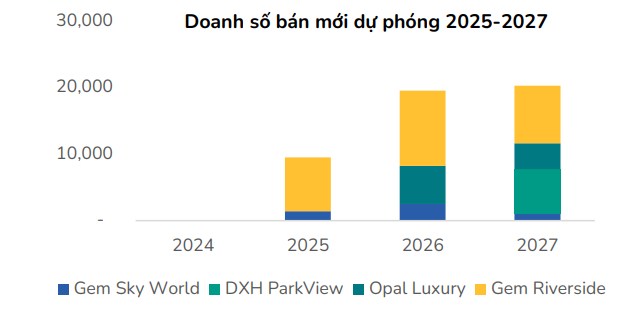

Theo đó, doanh thu mở bán mới (presales) phục hồi trước, kỳ vọng đạt 9.543 tỷ năm 2025 và 19.600 tỷ đồng năm 2026 chủ yếu nhờ mở bán DXH Riverside và Gem Sky World. Lợi nhuận ròng bắt đầu tăng mạnh từ năm 2026, đạt 1.703 tỷ đồng (gấp 7,6 lần năm 2025) khi DXH Riverside bắt đầu được bàn giao.

|

| DXH Riverside sẽ là động lực tăng trưởng mới của Đất Xanh (Nguồn: BSC) |

BSC kỳ vọng DXH Riverside không chỉ đánh dấu sự khởi đầu của DXG tại phân khúc chung cư cao cấp mà còn tạo nguồn lực lớn cho doanh nghiệp triển khai các dự án gối đầu tại Bình Dương và mở rộng quỹ đất trong tương lai.

Mặt khác, công ty chứng khoán đánh giá các rủi ro và thông tin tiêu cực đều đã được phản ánh vào giá bao gồm: (1) Hợp đồng cũ với khách hàng tại DXH Riverside; (2) quyết định xử phạt tại Gem Sky World; (3) rủi ro liên quan sai phạm tới dự án KDL Giang Điền (DXG tham gia phân phối độc quyền vào năm 2011-2012); (IV) các thay đổi nhân sự ở thượng tầng doanh nghiệp.

Với các luận điểm trên, BSC kỳ vọng giá mục tiêu của DXG sẽ đạt 23.100 đồng/cp, tăng 41,2% so với giá đóng cửa phiên 28/2 là 16.300 đồng/cp

MWG: Giá mục tiêu 78.500 đồng/cp, tiềm năng sinh lời 34%

Năm 2024, doanh thu thuần và lãi sau thuế của CTCP Đầu tư Thế giới Di động (MWG) lần lượt đạt 134.341 tỷ (+14%YoY) và 3.733 tỷ đồng (+2.124%YoY), vượt 7% kế hoạch doanh thu và 55,5% mục tiêu lợi nhuận, bất chấp việc phát sinh chi phí 1 lần (678 tỷ đồng) từ thanh lý tài sản và lợi thế thương mại phát sinh do giải thể CTCP Thế giới số Trần Anh.

Theo BSC, kết quả kinh doanh năm 2025 của MWG sẽ duy trì đà tăng trưởng 34% và ghi nhận mức đỉnh lợi nhuận từ khi thành lập, nhờ Bách Hóa Xanh trở thành động lực tăng trưởng mới, cụ thể:

- Thế giới Di động + Điện Máy Xanh: Tiếp tục là trụ cột lợi nhuận hoạt động của tập đoàn (71% lợi nhuận hoạt động) nhờ hiệu quả của chiến lược giảm lượng, tăng chất và mở rộng thị phần.

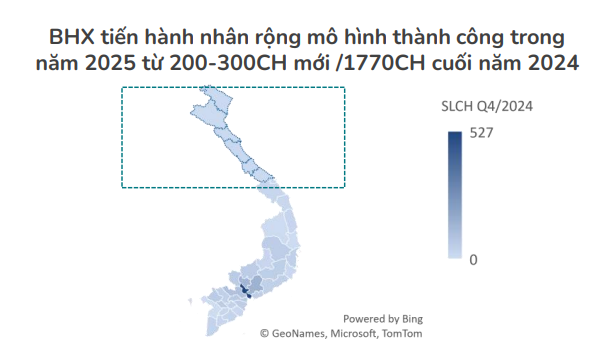

- Bách Hóa Xanh: Bước đầu của chu kỳ tăng trưởng bằng việc nhân rộng mô hình hiệu quả kết hợp cải thiện biên lãi sau thuế 1,8% (2025) so với mức 0,3% (2024).

- Tối ưu các mảng kinh doanh khác: Kiểm soát hiệu quả dòng tiền hoạt động của doanh nghiệp và kết quả kinh doanh tích cực của Erablue.

- Sau giai đoạn thanh lý tài sản cố định kém hiệu quả, thì dự kiến lợi nhuận sau thuế tuyệt đối của MWG được hỗ trợ nhờ bước vào giai đoạn TSCĐ hết khấu hao.

|

| Bách Hóa Xanh sẽ trở thành động lực tăng trưởng mới cho MWG (Ảnh: BSC) |

Bên cạnh đó, theo BSC, giá cổ phiếu MWG đã chiết khấu về vùng hấp dẫn với P/E khoảng 17 lần – thấp hơn P/E trung bình giai đoạn 2021-2024 cho thấy việc chưa phản ánh hết tiềm năng định giá của Bách Hóa Xanh trong giai đoạn 2024-2026. Với các luận điểm trên, BSC kỳ vọng giá mục tiêu của MWG sẽ đạt 78.500 đồng/cp, tăng 34% so với giá đóng cửa phiên 28/2 là 58.300 đồng/cp

HPG: Giá mục tiêu 37.500 đồng/cp, tiềm năng sinh lời 34%

Theo BSC, sản lượng thép của Hòa Phát sẽ tăng trưởng 33% và 22% trong giai đoạn 2025 – 2026 với dự án Dung Quất 2 nhờ: (1) Chi phí sản xuất cạnh tranh; (2) lợi thế về hệ thống phân phối lớn; (3) Việt Nam đã thông qua áp thuế chống bán phá giá thép HRC từ Trung Quốc tạm thời vào tháng 2/2025 và kỳ vọng chính thức vào quý III/2025.

BSC cho rằng xu hướng giá HRC sẽ tăng và biên lợi nhuận gộp của Hòa Phát sẽ cải thiện trong thời gian tới sau khi Việt Nam thông qua thuế chống bán phá giá HRC tạm thời vào tháng 2/2025. BSC kỳ vọng giá HRC bình quân năm 2025 = 550 USD/tấn (+7% so với tháng 2).

|

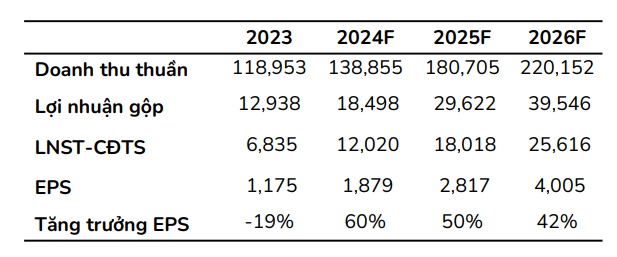

| BSC dự phóng kết quả kinh doanh của Hòa Phát giai đoạn 2025-2026 |

Trong năm 2025, BSC dự báo Hòa Phát ghi nhận doanh thu thuần 180.705 tỷ đồng (+30% YoY) và 18.018 tỷ đồng (+50% YoY) lãi sau thuế. Biên lợi nhuận gộp ước đạt 16,4%, với giả định sản lượng tăng 33% và giá bán tăng 4%.

Về định giá, công ty chứng khoán cho rằng định giá cổ phiếu HPG đang ở đáy chu kỳ với P/B 2025 khoảng 1,3x và 2026 là 1,1x. BSC kỳ vọng giá mục tiêu của HPG sẽ đạt 37.500 đồng/cp, tăng 34% so với giá đóng cửa phiên 28/2 là 28.000 đồng/cp.

TNG: Giá mục tiêu 30.500 đồng/cp, tiềm năng sinh lời 30%

CTCP Thương mại và Đầu Tư TNG là doanh nghiệp hàng đầu trong lĩnh vực sản xuất và xuất khẩu hàng may mặc của Việt Nam sang các thị trường Mỹ, châu Âu,… Trong năm 2025, BSC dự báo TNG sẽ ghi nhận kết quả kinh doanh sẽ tăng 30%, được hỗ trở bởi các yếu tố:

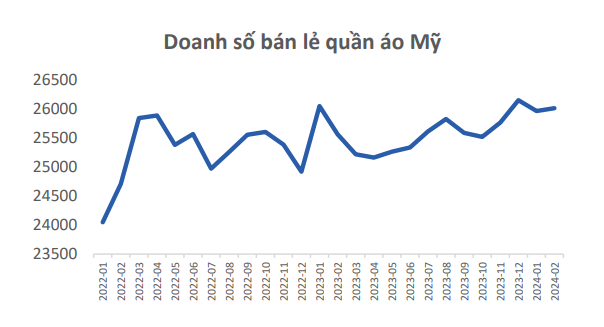

- Đơn hàng tăng 18% trong năm 2025 nhờ: (1) Áp lực tồn kho thấp; (2) nhu cầu hồi phục tại các thị trường xuất khẩu chính của TNG; (3) lượng đơn hàng hiện tại đã được lấp đầy đến tháng 9/2025.

- Đơn giá trong năm 2025 kỳ vọng sẽ đi ngang so với 2024. Tuy nhiên, TNG sẽ hưởng lợi từ chi phí tài chính thấp hơn vì ban lãnh đạo đặt kế hoạch giảm vay do TNG sẽ không mở rộng công suất trong năm 2025 và tỷ giá kỳ vọng bình ổn hơn.

|

| Nhu cầu hồi phục tại các thị trường xuất khẩu chính của TNG (Ảnh: BSC) |

Bên cạnh đó, cổ phiếu TNG đang được giao dịch ở mức định giá hợp lý để mua vào với P/E năm 2025 khoảng 7x, thấp so với trung bình ngành là 9x và chu kỳ trước 8,5x. BSC kỳ vọng giá mục tiêu của TNG sẽ đạt 30.500 đồng/cp, tăng 30% so với giá đóng cửa phiên 28/2 là 23.500 đồng/cp.