Hồi đầu tháng 3/2023, 40 giám đốc tài chính (CFO) từ nhiều công ty công nghệ đã tụ họp tại khu nghỉ dưỡng trượt tuyết Deer Valley ở bang Utah (Mỹ) để dự “thượng đỉnh tuyết” thường niên do ngân hàng Silicon Valley Bank (SVB) tổ chức. Đây là ngân hàng lớn thứ 16 của Mỹ với khối tài sản 209 tỷ USD vào thời điểm đó, phục vụ nhiều startup và công ty đầu tư mạo hiểm ở Thung lũng Silicon.

Chưa đầy 1 tuần sau “thượng đỉnh tuyết”, vào ngày 9/3, thông tin nhiều khách hàng của SVB rút tiền ồ ạt đã khiến các CFO này hoảng loạn. Việc SVB phải bán lỗ danh mục trái phiếu trị giá 21 tỷ USD của mình để bù vào nguồn tiền gửi đã sụt giảm, càng khiến giới đầu tư dồn chú ý vào những lỗ hổng trên bảng cân đối kế toán của ngân hàng này.

Sang sáng ngày 10/3, ngân hàng SVB chính thức sụp đổ. Mọi chuyện diễn ra quá nhanh khiến nguồn tiền mặt của SVB cạn kiệt và “số dư tiền mặt” âm gần 1 tỷ USD.

Tin tức SVB sụp đổ chóng vánh đã gây sốc cho giới kinh doanh, đặc biệt là với cộng đồng doanh nghiệp đầu tư mạo hiểm và các công ty khởi nghiệp, khi mà nhà băng này cung cấp dịch vụ ngân hàng cho khoảng 50% công ty về khoa học đời sống và công nghệ được đầu tư mạo hiểm ở Mỹ.

Giới phân tích cho rằng nguyên nhân khiến SVB sụp đổ bắt nguồn từ việc Cục Dự trữ Liên bang Mỹ (Fed) tăng lãi suất quá mạnh trong năm ngoái, khiến các công ty khởi nghiệp đối mặt điều kiện tài chính đặc biệt khó khăn.

First Citizens Bank báo khoản lãi 9 tỷ USD từ thương vụ SVB

Sau những nỗ lực bán SVB trước đó của cơ quan Bảo hiểm Tiền gửi Liên bang Mỹ (FDIC) thất bại, First Citizens Bank đã tiếp quản và mua lại lượng lớn tài sản của nhà băng này. Thương vụ này là tín hiệu khả quan đối với ngành ngân hàng Mỹ, phần nào trấn an thị trường.

Tuy nhiên, việc mua lại một ngân hàng phá sản đã mang lại lợi nhuận bùng nổ cho First Citizens Bank. Mới đây, nhà băng này đã báo cáo lợi nhuận tăng hơn 30 lần trong ba tháng đầu năm 2023.

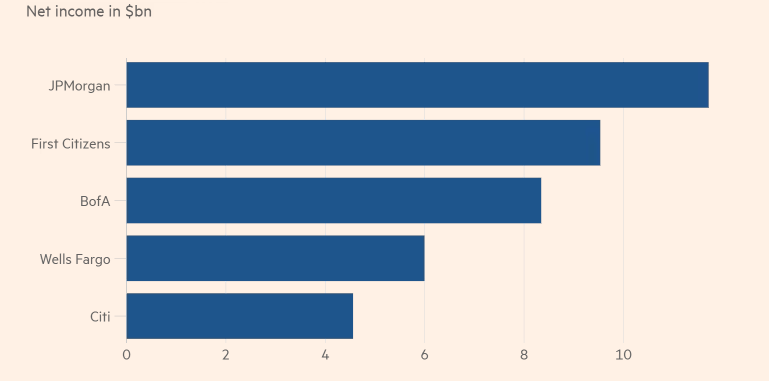

Cụ thể, tổng thu nhập ròng của First Citizens đạt 9,5 tỷ USD, tương đương 653,64 USD/cổ phiếu, tăng từ 264 triệu USD, tương đương 16,7 USD một cổ phiếu trong cùng kỳ năm ngoái. Sự gia tăng này phần lớn là do khoản lợi nhuận 9,8 tỷ USD thu được từ thương vụ mua lại SVB. Đưa ngân hàng này trở thành ngân hàng có lợi nhuận cao thứ hai ở Mỹ trong quý, chỉ xếp sau JPMorgan Chase.

|

| First Citizens là ngân hàng có lợi nhuận cao thứ 2 tại Mỹ trong quý 1/2023 (Nguồn: Financial Times) |

Cổ phiếu của First Citizens cũng tăng gần 7% trong phiên giao dịch ngày 10/5 tại New York. Theo Bloomberg, sau khi điều chỉnh khoản lãi từ thương vụ SVB, thu nhập ròng của First Citizens vẫn giữ nguyên như năm trước ở mức 306 triệu USD, cao hơn mức 292,8 triệu USD dự kiến.

Hồi tháng 3, First Citizens đã nắm giữ khối tài sản trị giá 110 tỷ USD của SVB, 56 tỷ USD tiền gửi và các khoản vay lên tới 72 tỷ USD với mức giá chiết khấu khoảng 20%. Ngoài ra, First Citizens và Tổng công ty Bảo hiểm Tiền gửi Liên bang đã ký một thỏa thuận chia sẻ tổn thất liên quan đến các khoản vay thương mại do SVB phát hành.

Kết quả của thương vụ này là tài sản của First Citizens đã tăng gấp 2 lần, vượt 200 tỷ USD, giúp ngân hàng này lọt vào top 20 ngân hàng lớn nhất nước Mỹ (trước đó, First Citizens là ngân hàng lớn thứ 30 của Hoa Kỳ).

Thách thức lớn nhất mà First Citizens đối mặt là thuyết phục cả nhân viên và khách hàng của SVB rằng ngân hàng này có thể cung cấp mức hỗ trợ tương tự cho ngành công nghệ và khoa học đời sống như SVB đã làm trong quá khứ.

Về tình trạng tiền gửi tại First Citizens sau khi mua lại SVB, ngân hàng này ghi nhận mức giảm từ 56 tỷ USD tại thời điểm mua lại xuống còn khoảng 41 tỷ USD. Tuy nhiên, việc rút tiền đã ổn định.

Peter Bristow, Chủ tịch của First Citizens, cho biết “Chúng tôi vẫn đang nỗ lực tiếp cận khách hàng và tôi tin rằng một số khách hàng cũ của SVB sẽ quay trở lại giao dịch với First Citizens, khi người gửi tiền tin tưởng vào sự an toàn và đáng tin cậy của ngân hàng.”

Ngành ngân hàng Mỹ đạt lợi nhuận kỷ lục bất chấp cơn hỗn loạn

Trong quý đầu tiên, lợi nhuận trong lĩnh vực ngân hàng của Mỹ đạt mức kỷ lục khoảng 80 tỷ USD, tăng 33% so với năm trước, theo dữ liệu của BankRegData.

Tình trạng hỗn loạn trong ngành ngân hàng đã đóng góp phần lớn cho lợi nhuận bội thu nói trên. Khoảng một nửa mức tăng lợi nhuận quí 1 của ngành đến từ lợi nhuận ghi nhận một lần của First Citizens và Flagstar.

Trong đó Flagstar đã mua lại Signature Bank hồi tháng 3 năm nay. Cụ thể, ngân hàng này ghi nhận thu nhập ròng quý 1 tăng lên 2 tỉ USD so với mức 164 triệu USD vào một năm trước.

JPMorgan Chase, ngân hàng lớn nhất Mỹ tính theo giá trị tài sản, ghi nhận lợi nhuận cao nhất, đạt 11,7 tỉ USD trong quí 1 từ các hoạt động bao gồm cho vay và xử lý thanh toán. Chỉ có 197 trong số gần 4.400 ngân hàng Mỹ (chưa tới 5%) thua lỗ trong quý đầu tiên, theo BankRegData.

Nhìn chung, lợi nhuận tăng mạnh trong quí 1 cũng cho thấy các ngân hàng Mỹ nhìn chung được hưởng lợi từ lãi suất tăng, tỷ lệ vỡ nợ thấp và thị trường việc làm mở rộng bất chấp tâm lý lo lắng của người gửi tiền và nhà đầu tư.

Theo Christopher Whalen, nhà phân tích ngân hàng và là Chủ tịch của Whalen Global Advisors nhận định, “Lợi nhuận của các ngân hàng có vẻ khá tốt trong quí đầu tiên, nhưng họ sẽ gặp khó khăn trong thời gian còn lại của năm”.

Sở dĩ lợi nhuận bội thu của ngành ngân hàng khó có thể duy trì là do tổng chi phí lãi vay của tất cả các ngân hàng ở Mỹ trong quý 1 tăng gấp 10 lần, lên 85 tỷ USD so với một năm trước, theo BankRegData. Xu hướng này xuất phát từ việc các ngân hàng tăng lãi suất cao hơn cho người gửi tiền, đặc biệt là sau khi SVB chính thức tuyên bố phá sản hồi tháng 3.