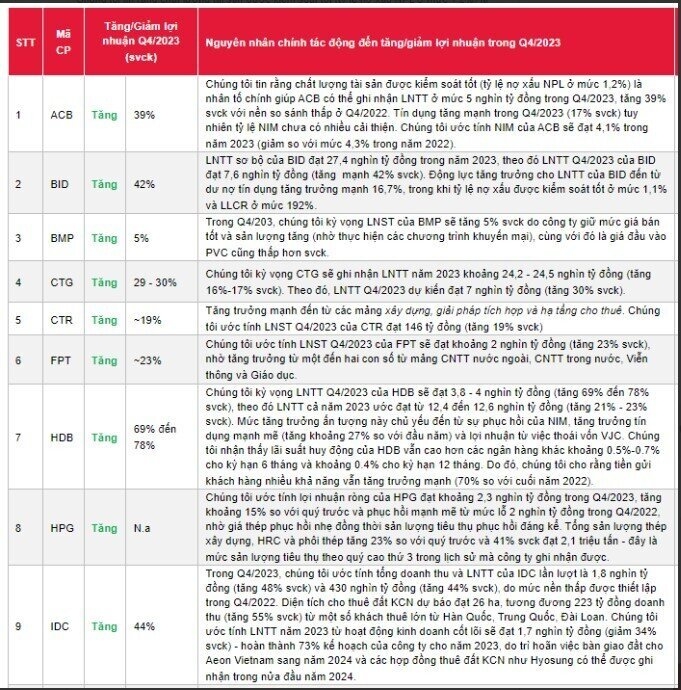

Các công ty có kỳ vọng tăng trưởng lợi nhuận dương bao gồm: ACB, BID, BMP, CTG, CTR, FPT, HDB, IDC, KDH, MBB, PTB, PVD, PVT, QNS, STB, SZC, TCB, VPB, VRE, VTP, VNM.

Ngân hàng Á Châu (АСВ): Tăng 39%

Chất lượng tài sản được kiếm soát tột (tỷ lệ nợ xấu NPL ở mức 1,2%) là nhân tố chính giúp ACB có thể ghi nhận LNTT ở mức 5.000 tỷ đồng trong quý IV/2023, tăng 39% với nền so sánh thấp ở quý IV/2022. Tín dụng tăng mạnh trong quý IV/2023 (+17% svck) tuy nhiên tỷ lệ NIM chưa có nhiều cải thiện. SSI Research ước tính NIM của ACB sẽ đạt 4,1% trong năm 2023 (giảm so với mức 4,3% trong năm 2022).

BIDV (BID): Tăng 42%

Lợi nhuận trước thuế sơ bộ của BID đạt 27.400 tỷ đồng trong năm 2023, theo đó LNTT quý IV/2023 của BID đạt 7,6 nghỉn tỷ đồng (tăng mạnh 42% svck). Động lực tăng trưởng cho LNTT của BID đến từ dư nợ tín dụng tăng trưởng mạnh 16,7%, trong khi tỷ lệ nợ xấu được kiểm soát tốt ở mức 1,1% và LLCR ở mức 192%.

Nhựa Bình Minh (BMP): Tăng 5%

Trong quý IV/2023, kỳ vọng LNST của BMP sẽ tăng 5% svck do công ty giữ mức giá bán tốt và sản lượng tăng (nhờ thực hiện các chương trình khuyến mại), cùng với đó là giá đầu vào PVC cũng thấp hơn svck.

Vietinbank (CTG) Tăng 30%

SSI kỳ vọng CTG sẽ ghi nhận LNTT năm 2023 khoảng 24.200 - 24.500 tỷ đồng (tăng 16%-17% svck). Theo đó, LNTT quý IV/2023 dự kiến đạt 7.000 tỷ đồng (tăng 30% svck).

Công trình Viettel (CTR): Tăng 19%

Tăng trưởng mạnh đến từ các mảng xây dựng, giải pháp tích hợp và hạ tầng cho thuê. Ước tính LNST quý IV/2023 của CTR đạt 146 tỷ đồng (tăng 19% svck).

FPT: Tăng 23%

Dự phóng LNST quý IV/2023 của FPT sẽ đạt khoảng 2.000 tỷ đồng (tăng 23% svck) nhờ tăng trưởng từ một đến hai con số từ mảng công nghệ thông tin nước ngoài, công nghệ thông tin trong nước, viễn thông và giáo dục

HDBank (HDB): Tăng 69% - 78%

SSI Research kỳ vọng LNTT quý IV/2023 của HDB sẽ đạt 3.800 - 4.000 tỷ đồng (tăng 69% đến 78% suck), theo đó LNTT cả năm 2023 ước đạt từ 12.400 đến 12.600 tỷ đồng (tăng 21% - 23% svck). Mức tăng trưởng ấn tượng này chủ yếu đến từ sự phục hồi của NIM, tăng trưởng tín dụng mạnh mẽ (tăng khoảng 27% so với đầu năm) và lợi nhuận từ việc thoái vốn VJC. Lãi suất huy động của HDB vẫn cao hơn các ngân hàng khác khoảng 0,5%-0,7% cho kỳ hạn 6 tháng và khoảng 0,4% cho kỳ hạn 12 tháng. SSI cho rằng tiền gửi khách hàng nhiều khả năng vẫn tăng trưởng mạnh (70% so với cuối năm 2022).

IDICO (IDC): Tăng 44%

Trong quý IV/2023, ước tính tổng doanh thu và LNTT của IDC lần lượt là 1.800 tỷ đồng (tăng 48% svck) và 430.000 tỷ đồng (tăng 44% svck), do mức nền thấp được thiết lập trong Q4/2022. Diện tích cho thuê đất KCN dự báo đạt 26 ha, tương đương 223 tỷ đồng doanh thu (tăng 55% svck).

|

| Nguồn SSI Research |

Nhà Khang Điền (KDH): Tăng 230%

Trong quý IV/2023, ước tính KDH sẽ tiếp tục bàn giao các căn hộ trong dự án The Classia cho người mua nhà và đạt 365 tỷ đồng LNST (tăng 230% svck).

Ngân hàng Quân đội (MBBank, MBB): Tăng 30%

MBB dự kiến đạt 26.000 tỷ đồng LNTT trong cả năm 2023. Theo đó, LNTT quý IV/2023 ước đạt 7.200 tỷ đồng (tăng 30% svck), từ mức nền so sánh thấp trong quý IV/2022.

Phú Tài (PTB): Tăng 21%

Trong quý IV/2023, chúng tôi dự bảo doanh thu của PTB giảm 14% đạt 1.475 tỷ đồng do nhiều yếu tố như (i) nhu cầu tiêu thụ đá granite giảm do thị trường bất động sản và xây dựng dân dụng chưa hồi phục. Doanh thu mảng đá ước tính giảm 17,2% svck trong quý IV/2023. (ii) Doanh thu mảng xuất khẩu gỗ ước tính giảm 11,9% svck do đơn hàng mùa cao điểm cuối năm ở thị trường Mỹ giảm 12%. Lợi nhuận trước thuế đạt 109 tỷ đồng (tăng 21,1% svck) do (i) nhà máy đá thạch anh hoạt động hiệu quả, (ii) giảm các chi phí như chi phí lãi vay, (iii) vốn lưu động giảm 25% svck và (iv) giảm chi phí vận hành.

PV Drilling (PVD): Tăng 183%

Ước tính LNST quý IV/2023 của PVD đạt 150 tỷ đồng (tăng 183% svck). Công suất hoạt động và giá thuê ngày cao hơn ở tất cả các giản khoan tự nâng mà PVD được ký hợp đông quốc tế là động lực chính mang lại lợi nhuận trong thời gian gần đây.

PV Trans (PVT): Tăng 15%

SSI Research ước tính LNTT quý IV/2023 của PVT đạt 410 tỷ đồng (tăng 15% svck) nhờ giá cho thuê trung bình cao hơn ở các kỳ gia hạn hợp đồng tiếp theo và công suất gia tăng đươc bổ sung từ các tàu mới.

Đường Quảng Ngãi (QNS): Tăng 60% - 70%

Kỳ vọng LNTT quý IV/2023 của QNS sẽ đạt khoảng 800 tỷ đồng (tăng 60%-70% svck) nhờ giá đường trong nước và sản lượng tiêu thụ tăng cao.

Sacombank (STB): Tăng 27% - 40%

Ước tính LNTT của STB sẽ đạt khoảng 2.400 - 2.670 tỷ đồng (tăng 27% - 40%) trong quý IV/2023 với mức tăng trưởng tín dụng là 11% so với đầu năm. Do vậy, LNTT cà năm 2023 ước đạt khoảng 9.300 - 9.500 tỷ đồng (tăng 47% - 50% svck), phù hợp với dự báo trước đó của SSI Research.

Sonadezi Châu Đức (SZC): Tăng 76%

Trong quý IV/2023, kỳ vọng doanh thu thuần và LNST của SZC sẽ lần lượt đạt 313 tỷ đồng (tăng 60,4%) và 65 tỷ đồng (tăng 76,2% svck). Ước tính SZC sẽ tiếp tục ghi nhận doanh thu phần diện tích cho D2D thuê (6,5ha) và doanh số bán shophouse tại Khu đô thị Sonadezi Hữu Phước.

Techcombank (ТСВ) Tăng 0-5%

LNTT của TCB dự kiên đạt khoảng 4.800 - 5.000 tỷ đồng trong quý IV/2023. Mặc dù mức lợi nhuận này giảm 14% so với quý trước nhưng tăng nhẹ so với cùng kỳ do mức nên lợi nhuận thấp trong quý IV/2022.

Vinamilk (VNM) tăng 20%

SSI kỳ vọng VNM sẽ đạt 2.500 tỷ đồng LNST trong quý IV/2023 (tăng 20% svck) với biên lợi nhuận gộp tăng 430 điểm cơ bản so với năm trước nhờ giá nguyên liệu sữa đầu vào giảm. Tuy nhiên, những thách thức vẫn còn tồn tại (người tiêu dùng vẫn tiếp tục thắt chặt chi tiêu trong ngắn hạn và việc cạnh tranh khốc liệt hơn để giành thị phần) có thể khiến VNM khó tăng trưởng ở sản lượng tiêu thụ.

Ngân hàng Việt Nam Thịnh Vượng (VPBank, VPB): Tăng 100% - 150%

SSI không kỳ vọng LNTT hợp nhất trong quý IV/2023 của VPB sẽ có sự cải thiện lớn so với Q3/2023. Tuy nhiên, quý IV/2022 là quý ghi nhận mức nền lợi nhuận thấp do FeCredit nên mức tăng trưởng LNTT Q4/2023 sẽ khá ấn tượng svck.

Vincom Retail (VRE): Tăng 33%

Kỳ vọng lợi nhuận trong quý IV/2023 của VRE tiếp tục tăng trưởng mạnh mẽ khi đạt 1.050 tỷ đồng (tăng 33% svck) nhờ tăng trưởng từ hoạt động kinh doanh cốt lõi (doanh thu cho thuê trung tâm thương mại và ghi nhận doanh thu từ việc bàn giao shophouse cho người mua tại dự án Quảng Trị).

Viettel Post (VTP): Tăng 6700%

Kỳ vong LNTT quý IV/2023 của VTP sẽ đạt 130 tỷ đồng (tăng 6700% svck) nhờ thị phần chuyển phát thương mại điện tử tăng lên, hiệu quả hoạt động giao hàng chặng giữa tốt hơn và mức nền so sánh thấp trong quý IV/2022 khi LNTT chi đạt 1,5 tỷ đồng.

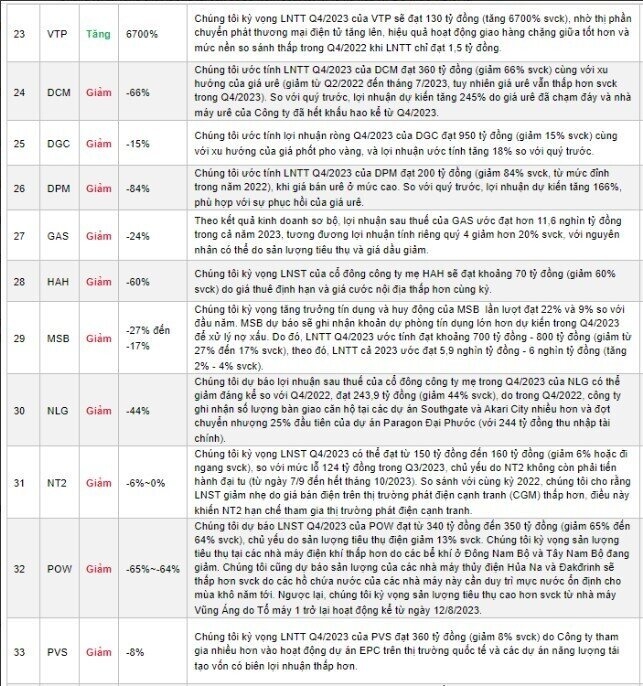

Ngược chiều, các doanh nghiệp có ước tính tăng trưởng lợi nhuận âm bao gồm: DCM, DGC, DPM, GAS, HAH, MSB, NLG, POW, PVS, SAB, STK, TPB, VCB, VIB.

|

| Nguồn: SSI Research |

Đạm Cà Mau (DCM): Giảm 66%

Ước tính LNTT quý IV/2023 của DCM đạt 360 tỷ đồng (giảm 66%) cùng với xu hướng của giá urê (giảm từ quý IV/2022 đến tháng 7/2023, tuy nhiên giá urê vẫn thấp hơn trong Qquý IV/2023). So với quý trước, lơi nhuận dự kiến tăng 245% do giá urê đã chạm đáy và nhà máy urê của công ty đã hết khấu hao kể từ quý IV/2023.

Hóa chất Đức Giang (DGC): Giảm 15%

SSI ước tính lợi nhuận ròng quý IV/2023 của DGC đạt 950 tỷ đồng (giảm 15% svck) cùng với xu hướng của giá phốt pho vàng, lợi nhuận ước tính tăng 18% so với quý trước.

Đạm Phú Mỹ (DPM): Giảm 84%

Ước tính LNTT quý IV/2023 của DPM đạt 200 tỷ đồng (giảm 84% svck, từ mức đỉnh trong năm 2022) khi giá bán urê ở mức cao. So với quý trước, lợi nhuận dự kiến tăng 166%, phù hợp với sự phục hồi của giá urê.

PV GAS (GAS): Giảm 24%

Theo kết quả kinh doanh sơ bộ, lợi nhuận sau thuế của GAS ước đạt hơn 11.600 tỷ đồng trong cả năm 2023, tương đương lợi nhuận tính riêng quý IV giảm hơn 20% svck, với nguyên nhân có thể do sản lượng tiêu thụ và giá dầu giảm.

Vận tải Hải An (HAH): Giảm 60%

Kỳ vọng LNST của cổ đông công ty mẹ HAH sẽ đạt khoảng 70 tỷ đồng (giảm 60% svck) do giá thuê định hạn và giá cước nội địa thấp hơn cùng kỳ.

Ngân hàng Hàng hải Việt Nam (MSB): Giảm 27% - 17%

SSI kỳ vọng tăng trưởng tín dụng và huy động của MSB lần lượt đạt tăng 22% và 9% so với đầu năm. MSB dự báo sẽ ghi nhận khoản dự phòng tín dụng lớn hơn dự kiến trong quý IV/2023 để xử lý nợ xấu. Do đó, LNTT quý IV/2023 ước đạt khoảng 700 - 800 tỷ đồng (giảm từ 27% - 17% svck). Theo đó, LNTT cả 2023 ước đạt 5.900 - 6.000 tỷ đồng (tăng 2% - 4% svck).

Đầu tư Nam Long (NLG): Giảm 44%

Dự báo lợi nhuận sau thuế của NLG trong quý IV/2023 có thể giảm đáng kể so với quý IV/2022, đạt 243,9 tỷ đồng (giảm 44% svck). Trong quý IV/2022, công ty ghi nhận số lượng bàn giao căn hộ tại các dự ăn Southgate và Akari City nhiều hơn và đợt chuyển nhượng 25% đầu tiên của dự án Paragon Đại Phước (với 244 tỷ đồng thu nhập tài chính).

PV Power (POW): Giảm 65%

Dự báo LNST quý IV/2023 của POW đạt từ 340 - 350 tỷ đồng (giảm 65% svck) chủ yếu do sản lượng tiêu thụ điện giảm 13% svck. Sản lượng tiêu thụ tại các nhà máy điện khí thấp hơn do các bể khí ở Đông Nam Bộ và Tây Nam Bộ đang giảm. Dự báo sản lượng của các nhà máy thủy điện Hủa Na và Đakdrinh sẽ thấp hơn do các hồ chứa nước của các nhà máy này cần duy trì mực nước ổn định cho mùa khô năm tới. Ngược lại, SSI kỳ vọng sản lượng tiêu thụ từ nhà máy Vũng Áng cao hơn vck do Tổ máy 1 trở lại hoạt động từ ngày 12/8/2023.

Tổng CTCP Dịch vụ Kỹ thuật Dầu khí Việt Nam (PVS): Giảm 8%

Kỳ vọng LNTT quý IV/2023 của PVS đạt 360 tỷ đồng (giảm 8% svck) do công ty tham gia nhiều hơn vào hoạt động dự án EPC trên thị trường quốc tế và các dự án năng lượng tái tạo vốn có biên lợi nhuận thấp hơn.

Sabeco (SAB): Giảm 1%

Ước tính LNST của SAB sẽ đạt 1.000 tỷ đồng trong quý IV/2023 (đi ngang svck) và lũy kể cả năm 2023 ước đạt 5.400 tỷ đồng (giảm 21% svck). Mặc dù quý IV/2022 ghi nhận mức nền lợi nhuận thấp, nhưng lợi nhuận quý IV/2023 dự kiến vẫn chưa thể tăng do Tết Nguyên đán 2024 đến muộn hơn 2023, cũng như áp lực từ việc tiết kiệm chi tiêu của người tiêu dùng khi triển vọng phục hồi còn chưa rõ rệt.

Sợi Thế Kỷ (STK): 40%

Lợi nhuận ròng của STK đạt 25 tỷ đồng trong quý IV/2023 (giảm 40% svck) do thị trường Mỹ và Châu Âu phục hồi chậm hơn dự kiến.

Ngân hàng Tiên Phong (TPBank, TPB): Giảm 50% - 60%

Mặc dù tăng trưởng tín dụng tăng lên tới 18,5% nhưng SSI cho rằng TPB đã nỗ lực trích lập thêm dự phòng cũng như xử lý nợ xấu trong quý IV/2023. Do đó, lợi nhuận có thể suy giảm so với cùng kỳ.

Vietcombank (VCB): Giảm 3% - 5%

VCB là ngân hàng duy nhất ghi nhận lợi nhuận trước thuế ở mức cao trong quý IV/2022 (12.400 tỷ đồng so với từ 7.000 - 10.000 tỷ đồng trong các quý khác). Theo đó, SSI dự báo LNTT quý IV/2023 sẽ giảm nhẹ so với cùng kỳ đạt 11.700 tỷ đồng, kết quả này vẫn khá vượt trội so với toàn ngành. So với quý trước, LNTT của ngân hàng tăng 29,4% với động lực tăng trường đến từ tăng trường tín dụng 10,6% và chất lượng tài sản được quản lý tốt.

Ngân hàng Quốc tế (VIB): Giảm 11%

Mặc dù SSI ước tính VIB sẽ đạt tăng trưởng tín dụng tốt trong quý IV/2023 (tăng 14% so với đầu năm), nhưng áp lực trích lập dự phòng cao đã cản trở tăng trưởng LNTT (giảm 10,5% svck). Theo đó, LNTT ước đạt 2.500 tỷ đồng trong Q4/2023. Lũy kế cả năm 2023, SSI dự kiến LNTT đạt 10.800 tỷ đồng (tăng 2%).