Silicon Valley Bank sụp đổ do lãi suất tăng và vấn đề thanh khoản

Trong giai đoạn sau đại dịch COVID19 (cuối năm 2020 - 2021), thanh khoản chảy như "cháy rừng", được hỗ trợ bởi các chương trình của chính phủ và các ngân hàng trung ương cực kỳ dễ dàng. Khi thanh khoản quá lớn, giá tài sản có xu hướng tăng (và ngược lại).

Do đó, các ngân hàng như Silicon Valley Bank (SVB), với các công ty công nghệ khởi nghiệp ở Thung lũng Silicon nhận được rất nhiều nguồn vốn từ các ngân hàng trung ương, chủ yếu là khách hàng gửi vào.

Ngân hàng dùng tiền để đầu tư vào trái phiếu chính phủ Mỹ - một trong những khoản đầu tư an toàn nhất trên thế giới. Đây cũng là thời điểm lãi suất cực kỳ thấp, khách hàng nhận được lãi suất bằng không bằng cách gửi tiền vào ngân hàng.

Ngược lại, SVB có thể kiếm được hơn 1% lợi nhuận bằng cách đầu tư chính xác số tiền đó vào trái phiếu chính phủ Hoa Kỳ.

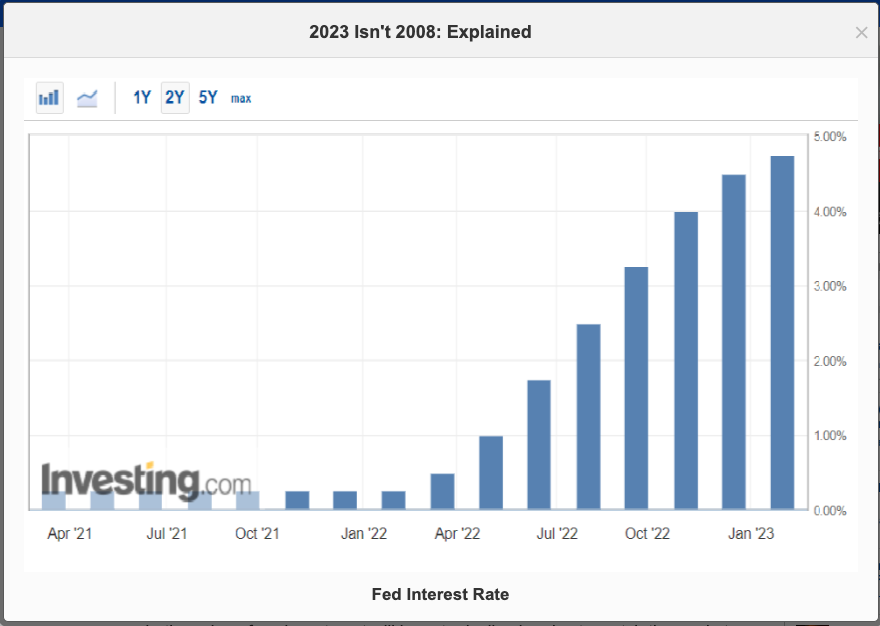

Từ đầu năm 2022, Cục Dự trữ Liên bang Hoa Kỳ (Fed) đã bắt đầu tăng lãi suất nhanh nhất và mạnh nhất từ trước đến nay (để chống lạm phát), tăng từ 0,25% lên 4,75% trong hơn một năm.

Một nhà đầu tư trên Investing cho biết "nếu trong tay tôi trái phiếu chính phủ Hoa Kỳ 10 năm được mua vào 2021 trong danh mục đầu tư của mình với lợi suất 1,5% ngày hiện nay (sau khi tăng lãi suất ) thì các trái phiếu có cùng kỳ hạn và đặc điểm sẽ có lợi suất cao hơn gấp đôi càng nhiều, giá trị khoản đầu tư của tôi sẽ phải giảm để phù hợp với thị trường".

Sự sụp đổ xảy ra sau khi SVB cho biết họ đang cố gắng huy động 2,25 tỷ USD để bù lỗ do bán tài sản, chủ yếu là trái phiếu chính phủ Hoa Kỳ, vốn bị ảnh hưởng bởi lãi suất cao hơn. Điều này sẽ không có gì lạ vì các trái phiếu chính phủ - tài sản "gần như" không có rủi ro.

SVB đã phải chịu áp lực, vì lãi suất cao hơn khiến các công ty mới thành lập khó huy động tiền hơn thông qua gây quỹ tư nhân hoặc bán cổ phần, và nhiều khách hàng đã rút tiền gửi, những động thái đã xảy ra trong tuần này.

Hiện tại, các ngân hàng có khoảng 3.000 tỷ USD tiền mặt, so với 17,6 nghìn tỷ đô la tiền gửi. Nhưng hầu hết tiền mặt chỉ là một trang web có giá trị. Trên thực tế, chỉ có khoảng 10 tỷ USD (0,1 nghìn tỷ USD) được giữ trong ngân hàng và thẻ ATM. Do đó, 17,6 nghìn tỷ USD tiền gửi chỉ được hỗ trợ bởi 3000 tỷ USD tiền mặt, trong đó có thể có 0,1 nghìn tỷ USD bằng tiền mặt. Phần còn lại là chứng khoán và cho khoản vay có thanh khoản thấp hơn.

Vì vậy, khi mọi người đổ xô đến các ngân hàng để lấy lại tiền của họ, các ngân hàng phải bán khoản đầu tư của họ.

Tương tự SVB, đã bán nhiều trái phiếu chính phủ (mất khoảng 2 tỷ USD) do không có nhiều thanh khoản, ngân hàng này đã cố gắng huy động nhiều tiền hơn dẫn đến một cuộc chạy đua ngân hàng, tất cả đều bị phá vỡ khi nhu cầu tiền mặt tăng lên.

Tại sao 2023 không phải là 2008

Năm 2008, khoản thanh khoản thanh toán 23 USD trong ngân hàng tương ứng với khoản tiết kiệm 23 USD. Tuy nhiên, đến 2023 với thảm kịch tài chính, tỉ lệ này gấp 5 hoặc 6 lần.

Trở lại năm 2008, các ngân hàng nói chung cũng gặp vấn đề về tín dụng, thay vì đầu tư vào trái phiếu kho bạc như hiện tại.

Trước rủi ro phá sản dây chuyền từ vụ việc Silicon Valley Bank, FED đã thành lập gói hỗ trợ khoản vay trị giá 25 tỷ USD.

Với sự chấp thuận của Bộ trưởng Bộ Tài chính Mỹ, 25 tỷ USD từ Quỹ ổn định hối đoái sẽ được trích cho BTFP. Tuy nhiên, Fed hoàn toàn không mong muốn sẽ có ngày cần phải rút các quỹ dự phòng này.