Trong báo cáo cập nhật mới đây, Công ty Chứng khoán KB Việt Nam (KBSV) giữ nguyên khuyến nghị mua đối với cổ phiếu MBB của Ngân hàng TMCP Quân đội, với giá mục tiêu 30.400 đồng/cổ phiếu, tương ứng mức tăng 25% so với thị giá ngày 13/6.

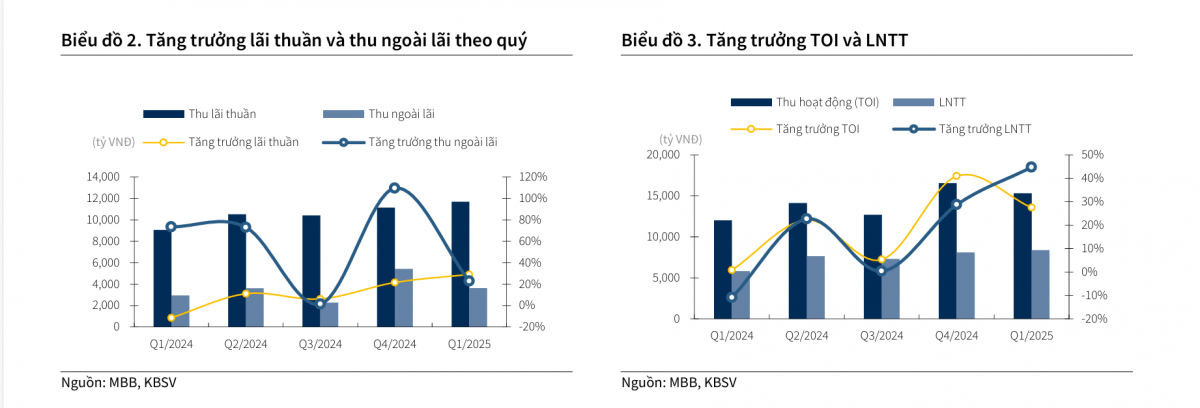

MBB ghi nhận kết quả kinh doanh quý I/2025 tích cực với tổng thu nhập hoạt động đạt 15.323 tỷ đồng, tăng 27,5% so với cùng kỳ năm trước. Trong đó, thu nhập lãi thuần tăng 29% và thu nhập ngoài lãi tăng 23% so với cùng kỳ. Lợi nhuận trước thuế đạt 8.386 tỷ đồng, hoàn thành 27% kế hoạch năm theo ước tính của KBSV.

Tăng trưởng tín dụng quý I đạt 2,3% so với đầu năm, phần nào chịu ảnh hưởng từ việc chuyển một phần dư nợ sang MBV – ngân hàng được MBB tiếp nhận từ OceanBank. Tuy vậy, chi phí hoạt động và chi phí tín dụng vẫn được kiểm soát tốt, chất lượng tài sản chỉ suy giảm nhẹ trong bối cảnh toàn ngành vẫn còn áp lực nợ xấu.

KBSV giữ nguyên dự báo tăng trưởng tín dụng năm 2025 của MBB ở mức trên 20%, và kỳ vọng sẽ duy trì ổn định 20–25%/năm trong giai đoạn 2026–2030. Động lực tăng trưởng đến từ ba yếu tố: danh mục cho vay cân đối giữa doanh nghiệp và cá nhân, dư địa mở rộng nhờ tiếp nhận MBV, và lợi thế về chi phí vốn thấp nhờ nền tảng CASA tốt.

Đáng chú ý, MBB ít chịu ảnh hưởng từ rủi ro chính sách thuế quan do dư nợ FDI chỉ chiếm 0,6% tổng danh mục tín dụng – thấp hơn đáng kể so với nhiều ngân hàng có hoạt động cho vay doanh nghiệp nước ngoài.

Trong bối cảnh mặt bằng NIM toàn ngành đang thu hẹp, biên lãi ròng (NIM) quý I/2025 của MBB chỉ giảm nhẹ 5 điểm cơ bản, nhờ các yếu tố hỗ trợ gồm: tăng thu từ nợ đã xử lý (+281% YoY), đẩy mạnh giải ngân cuối năm 2024 và duy trì chi phí vốn đầu vào hợp lý.

NIM năm 2025 của MBB được kỳ vọng đạt 4,08%, cao hơn mặt bằng chung ngành, nhờ kế hoạch đẩy mạnh sản phẩm sinh lời tự động để thu hút dòng CASA – mô hình từng giúp TCB và VIB mở rộng được biên lãi ròng trong các năm trước. Đồng thời, MBB vẫn duy trì cơ cấu khách hàng doanh nghiệp – nguồn CASA ổn định với chi phí thấp.

|

| Nguồn: KBSV |

Một điểm sáng khác là chiến lược tái cấu trúc MBV (tên mới của OceanBank) sau khi được tiếp nhận về hệ thống MBB. MBV hiện vận hành độc lập và chưa hợp nhất BCTC với MBB, do đó không ảnh hưởng đến các chỉ số tài chính chính của ngân hàng mẹ.

Kế hoạch tái cấu trúc gồm: đầu tư tối đa 5.000 tỷ đồng vốn điều lệ, nâng cấp công nghệ lõi, cải tổ hệ thống nhân sự. Sau ba tháng chuyển giao, lỗ lũy kế của MBV đã giảm gần 4.000 tỷ đồng (từ 19.628 tỷ). Mục tiêu của ban lãnh đạo là đưa MBV có lãi ngay trong năm nay và xóa hoàn toàn lỗ lũy kế trong 5–7 năm.

Với nền tảng lợi nhuận ổn định, chi phí vốn cạnh tranh, tỷ lệ CASA cao và định hướng chiến lược rõ ràng cho giai đoạn dài hạn, MBB được đánh giá là một trong số ít cổ phiếu ngân hàng còn định giá hấp dẫn trong bối cảnh mặt bằng ngành chưa thực sự bứt phá.

KBSV khuyến nghị mua cổ phiếu MBB với giá mục tiêu 30.400 đồng/cổ phiếu, tiềm năng tăng 25% so với thị giá hiện tại. MBB được kỳ vọng sẽ tiếp tục duy trì tốc độ tăng trưởng tín dụng bình quân 20–25%/năm giai đoạn 2025–2030, với biên lãi ròng vững vàng và khả năng tối ưu hóa chi phí hoạt động trong cả mảng khách hàng doanh nghiệp lẫn cá nhân.