CTCP Hưng Thịnh (Hưng Thịnh Incons, HoSE: HTN) vừa thông qua việc triển khai thực hiện phương án chào bán cổ phiếu cho cổ đông hiện hữu.

Theo đó, HTN sẽ chào bán hơn 89,1 triệu cổ phiếu với giá 10.000 đồng/cp theo tỷ lệ 1:1. Dự kiến sau phát hành, vốn điều lệ của Hưng Thịnh sẽ tăng gấp đôi từ 891 tỷ lên 1.782 tỷ đồng. Thời gian chào bán dự kiến trong quý 4/2023 và ngay sau khi được Ủy ban Chứng khoán Nhà nước chấp thuận.

Với số tiền 891 tỷ đồng dự kiến thu được, công ty sẽ chi 400 tỷ đồng để nhận chuyển nhượng một phần dự án Khu thương mại Amata tại phường Long Bình, TP Biên Hòa, Đồng Nai, trong đó HTN dự kiến sử dụng một phần tiền thu được từ đợt chào bán, còn lại sử dụng nguồn khác hợp pháp để hoàn tất việc nhận chuyển nhượng 1 phần dự án.

Ngoài ra, công ty chi 34 tỷ đồng để nhận chuyển nhượng 99% cổ phần của CTCP Đầu tư Thương mại Kim Lan với giá mua tối đa là 10.000 đồng/cp.

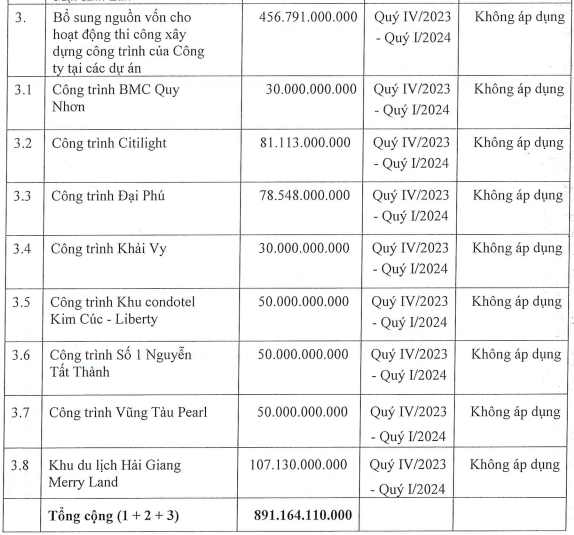

Gần 457 tỷ đồng còn lại sẽ dùng để bổ sung nguồn vốn cho hoạt động thi công xây dựng công trình tại các dự án của công ty. Tiến độ sử dụng vốn dự kiến trong quý 4/2023 - quý 1/2024.

|

Trường hợp số tiền thu được không đủ để sử dụng cho toàn bộ các mục đích trên, HTN sẽ ưu tiên thứ tự từ trên xuống dưới của kế hoạch sử dụng vốn. Đồng thời thực hiện huy động các nguồn khác để bổ sung vốn huy động thiếu hụt và cắt giảm nguồn vốn phân bổ.

Trong trường hợp số cổ phần các nhà đầu tư thực hiện quyền mua không đảm bảo thành công theo tỷ lệ tối thiểu là 28 triệu cổ phiếu (tỷ lệ 31,42%), công ty sẽ điều chỉnh tiến độ triển khai dự án, và/hoặc huy động nguồn vốn vay ngân hàng để bù đắp phần thiếu hụt.

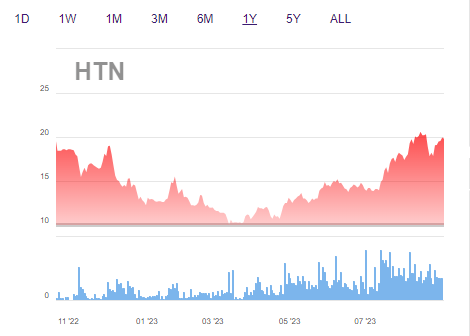

Chốt phiên giao dịch ngày 27/9, HTN đóng cửa tại mức 16.800 đồng/cp, ghi nhận mức giảm 19% trong vòng chừa đầy 1 tháng qua, tuy nhiên vẫn cao hơn 40% mức giá Hưng Thịnh Incons đưa ra chào bán.

|