Theo dữ liệu từ Hiệp hội Thị trường Trái phiếu Việt Nam (VBMA), trong tháng 3/2023, thị trường ghi nhận tổng cộng 11 đợt phát hành trái phiếu doanh nghiệp với tổng giá trị phát hành đạt hơn 26.400 tỷ đồng.

Doanh nghiệp cuối cùng huy động vốn thành công trong tháng là CTCP Nông nghiệp BAF Việt Nam (Mã BAF - HOSE) với lô trái phiếu chuyển đổi, không kèm chứng quyền, không có tài sản đảm bảo; kỳ hạn phát hành 7 năm với lãi suất áp dụng 5,25%/năm.

Trước đó trong tháng 1/2023, thị trường không ghi nhận trái phiếu doanh nghiệp được phát hành mới.

Sang tháng 2, chỉ có 2 doanh nghiệp thành công huy động vốn từ phát hành trái phiếu trong đó đợt phát hành riêng lẻ duy nhất đến từ CTCP Đầu tư Bất động sản Sơn Kim với 500 tỷ đồng, trái phiếu có kỳ hạn 2,5 năm và lãi suất cho kỳ đầu là 13,5%/năm và thả nổi vào những kỳ sau.

Trường hợp còn lại là CTCP Tập đoàn Masan với 2 đợt phát hành ra công chúng với tổng giá trị phát hành 1.500 tỷ đồng. Các trái phiếu đều có kỳ hạn 5 năm, lãi suất 9,5%/năm cho kỳ đầu và thả nổi vào những kỳ sau.

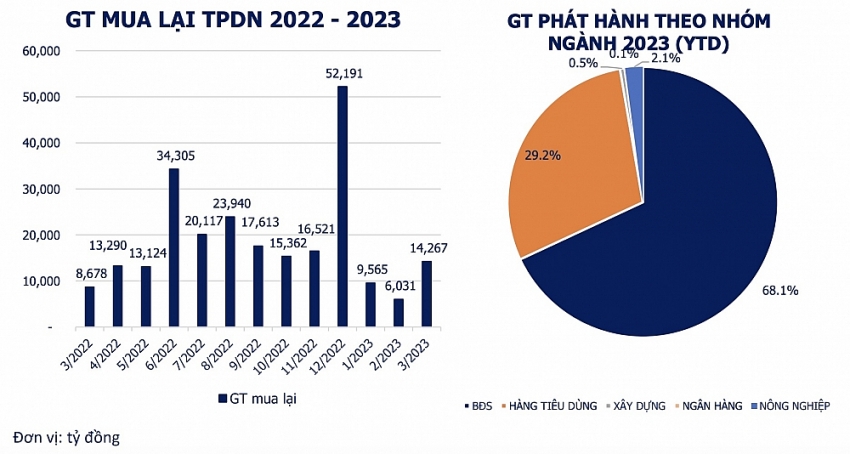

Ở chiều ngược lại, trong tháng 3/2023, các doanh nghiệp đã mua lại trước hạn các lô trái phiếu có tổng giá trị 14.300 tỷ đồng - tăng 137% so với tháng trước và 64% so với cùng kỳ năm 2022. Doanh nghiệp xây dựng và hàng tiêu dùng là 2 nhóm ghi nhận giá trị mua lại lớn nhất với lần lượt 5.000 tỷ và 3.400 tỷ đồng.

Lũy kế quý 1/2023, tổng giá trị trái phiếu đã được mua lại đạt hơn 29.860 tỷ đồng - tăng 63% YoY.

|

Tới đây, thị trường sẽ ghi nhận thêm 2 đợt phát hành trái phiếu mới từ CTCP Đầu tư Hạ tầng Kỹ thuật TP. HCM (Mã CII - HOSE) và CTCP Tập đoàn Masan (Mã MSN - HOSE).

Cụ thể, HĐQT CII lên kế hoạch trình ĐHCĐ thông qua phương án phát hành tổng cộng 4.500 tỷ đồng trái phiếu chuyển đổi, không có tài sản bảo đảm, không kèm theo chứng quyền với kỳ hạn 10 năm cho cổ đông hiện hữu trong năm 2023.

Trong khi đó, Ban lãnh đạo MSN dự trình Đại hội phương án phát hành tối đa 500 triệu USD trái phiếu chuyển đổi, không có tài sản bảo đảm, không kèm theo chứng quyền với kỳ hạn 5 năm trên thị trường quốc tế trong năm 2023 và/hoặc 2024.