Ngày 22/8, theo thông tin từ thị trường liên ngân hàng, Ngân hàng Nhà nước (NHNN) công bố kế hoạch bán ngoại tệ kỳ hạn có hủy ngang với thời hạn 180 ngày. Giao dịch áp dụng cho các tổ chức tín dụng có trạng thái ngoại tệ âm, với mức giá bán 26.550 VND/USD và dự kiến triển khai trong hai ngày 25 và 26/8. Số ngoại tệ bán ra tối đa cho mỗi ngân hàng được giới hạn nhằm đưa trạng thái ngoại tệ về cân bằng.

Với hợp đồng từ 100 triệu USD trở lên, các tổ chức tín dụng được phép hủy tối đa ba lần, trong khi hợp đồng dưới 100 triệu USD được phép hủy tối đa hai lần. Động thái này được triển khai trong bối cảnh tỷ giá chịu sức ép tăng và mục tiêu là góp phần ổn định thị trường ngoại hối.

Động thái này của NHNN được triển khai trong bối cảnh tỷ giá chịu sức ép tăng. Theo giới phân tích thị trường tiền tệ và liên ngân hàng, việc NHNN cung ứng các hợp đồng bán ngoại tệ kỳ hạn có hủy ngang ở mức 26.550 VND/USD được coi là nhằm tạo ngưỡng tham chiếu cho tỷ giá liên ngân hàng, đồng thời điều chỉnh kỳ vọng của thị trường về khả năng nới trần tỷ giá. Các hợp đồng kỳ hạn này cũng được nhận định sẽ dịch chuyển nhu cầu mua USD trong hệ thống ngân hàng sang giai đoạn cuối năm 2025 và đầu năm 2026, khi nguồn cung ngoại tệ dự kiến được bổ sung từ dòng kiều hối và khả năng Cục Dự trữ Liên bang Mỹ (Fed) điều chỉnh giảm lãi suất.

Cũng theo giới phân tích thị trường liên ngân hàng, trong cơ chế điều hành tỷ giá thông qua việc sử dụng dự trữ ngoại hối, NHNN có thể lựa chọn bán ngoại tệ theo hình thức giao ngay (spot) hoặc kỳ hạn (forward) tùy thuộc diễn biến thị trường. Với hình thức bán giao ngay, việc thanh toán được thực hiện tức thì, giúp tác động nhanh đến cung – cầu ngoại tệ và hạ nhiệt thị trường, song đồng thời quy mô dự trữ ngoại hối cũng giảm tương ứng sau giao dịch.

Ngược lại, hình thức bán kỳ hạn thường được thực hiện với thời hạn 3–6 tháng, kèm theo điều khoản hủy ngang, cho phép neo kỳ vọng tỷ giá trung hạn, hạn chế đầu cơ và hút VND ra khỏi hệ thống qua cơ chế ký quỹ mà không làm sụt giảm dự trữ ngoại hối ngay lập tức. Với quyền hủy ngang, NHNN có thể linh hoạt điều chỉnh, thậm chí không thực hiện hợp đồng nếu thị trường tự cân bằng trước ngày đáo hạn.

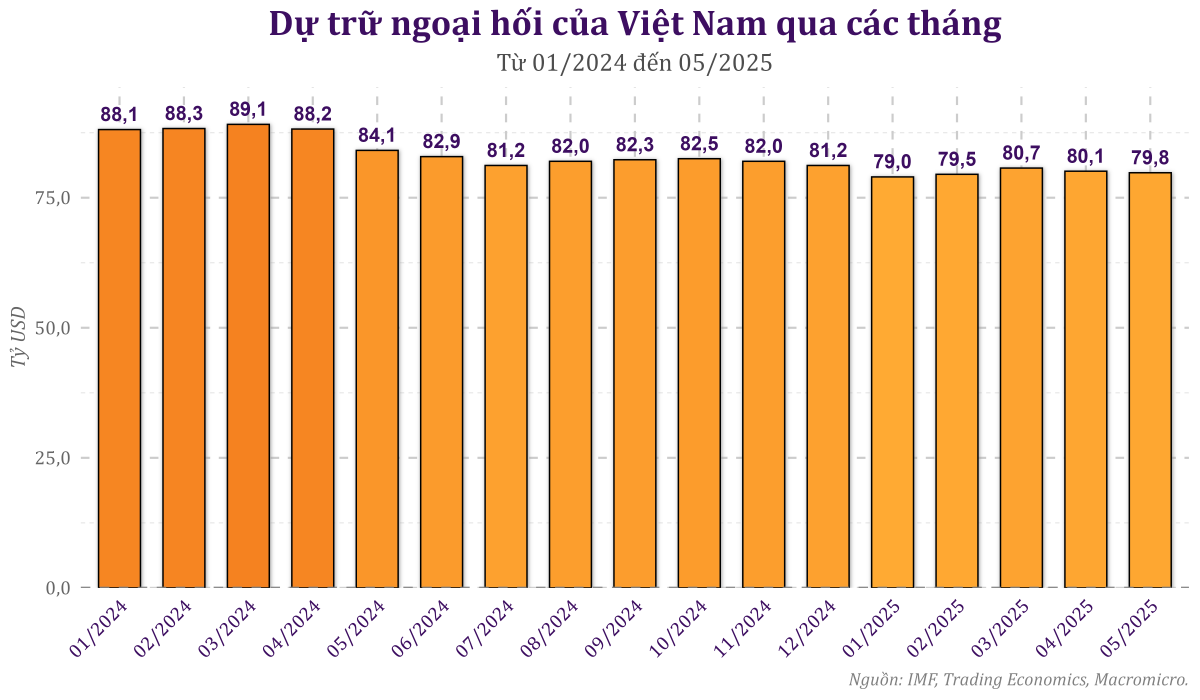

Trong khi đó, dự trữ ngoại hối của Việt Nam theo số liệu IMF công bố trung tuần tháng 7 đạt 79,75 tỷ USD trong tháng 5/2025, giảm nhẹ so với 80,1 tỷ USD tháng 4 và thấp hơn so với vùng 88–89 tỷ USD đầu năm 2024. Quy mô này tương đương hơn 2 tháng nhập khẩu, trong khi khuyến nghị chung của IMF là khoảng 3 tháng. Dù vậy, mức dự trữ hiện tại vẫn được giới phân tích đánh giá là đủ để NHNN duy trì vai trò điều tiết và sử dụng các công cụ linh hoạt nhằm ổn định thị trường ngoại hối trong bối cảnh nhiều nguồn cung ngoại tệ dự kiến sẽ gia tăng vào các quý tới.

|

| Diễn biến dự trữ ngoại hối của Việt Nam từ 01/2024 đến 05/2025. Nguồn: IMF, Trading Economics, Macromicro. |

Thực tiễn những năm gần đây cho thấy NHNN đã nhiều lần sử dụng công cụ bán kỳ hạn để ổn định thị trường. Năm 2022, khi Cục Dự trữ Liên bang Mỹ (Fed) liên tục nâng lãi suất quỹ liên bang khiến tỷ giá USD/VND chịu áp lực, NHNN triển khai bán kỳ hạn lượng lớn ngoại tệ để kìm hãm đà tăng. Song do áp lực kéo dài, đến tháng 7/2022, NHNN phải chuyển sang bán giao ngay và nâng giá bán can thiệp lên mức 23.400 VND/USD. Ước tính trong 9 tháng đầu năm 2022, tổng lượng ngoại tệ bán ra vượt 20 tỷ USD, tương đương hơn 20% dự trữ ngoại hối cuối năm 2021.

Đến năm 2024, khi tỷ giá biến động mạnh với mức tăng trên 5% so với cuối 2023, NHNN tiếp tục kết hợp bán giao ngay và phát hành tín phiếu để hút bớt thanh khoản. Tính đến cuối tháng 6/2024, lượng ngoại tệ bán giao ngay đã vượt 6 tỷ USD, ngang bằng mức mua vào cả năm trước; đến quý IV, áp lực quay trở lại khiến NHNN nâng giá bán can thiệp ngoại tệ lên 25.450 VND/USD, đưa tổng lượng can thiệp trong năm lên khoảng 9,4 tỷ USD.

Bước sang năm 2025, NHNN điều chỉnh linh hoạt hoạt động thị trường mở (OMO) và phát hành tín phiếu theo biến động thanh khoản và tỷ giá. Từ đầu năm đến tháng 3, NHNN phát hành hơn 65.000 tỷ đồng tín phiếu, sau đó liên tục hạ lãi suất từ 4% xuống 3,1%/năm và tạm dừng phát hành để hỗ trợ mặt bằng lãi suất. Từ ngày 24/6, NHNN mở lại kênh tín phiếu, đồng thời cho vay cầm cố giấy tờ có giá kỳ hạn dài. Ngoài ra, trong tháng 7, NHNN cũng tiếp tục chào bán tín phiếu kỳ hạn 7 ngày tại một số phiên, qua đó kết hợp điều tiết thanh khoản và định hướng ổn định tỷ giá.

Tỷ giá USD/VND liên tục lập đỉnh

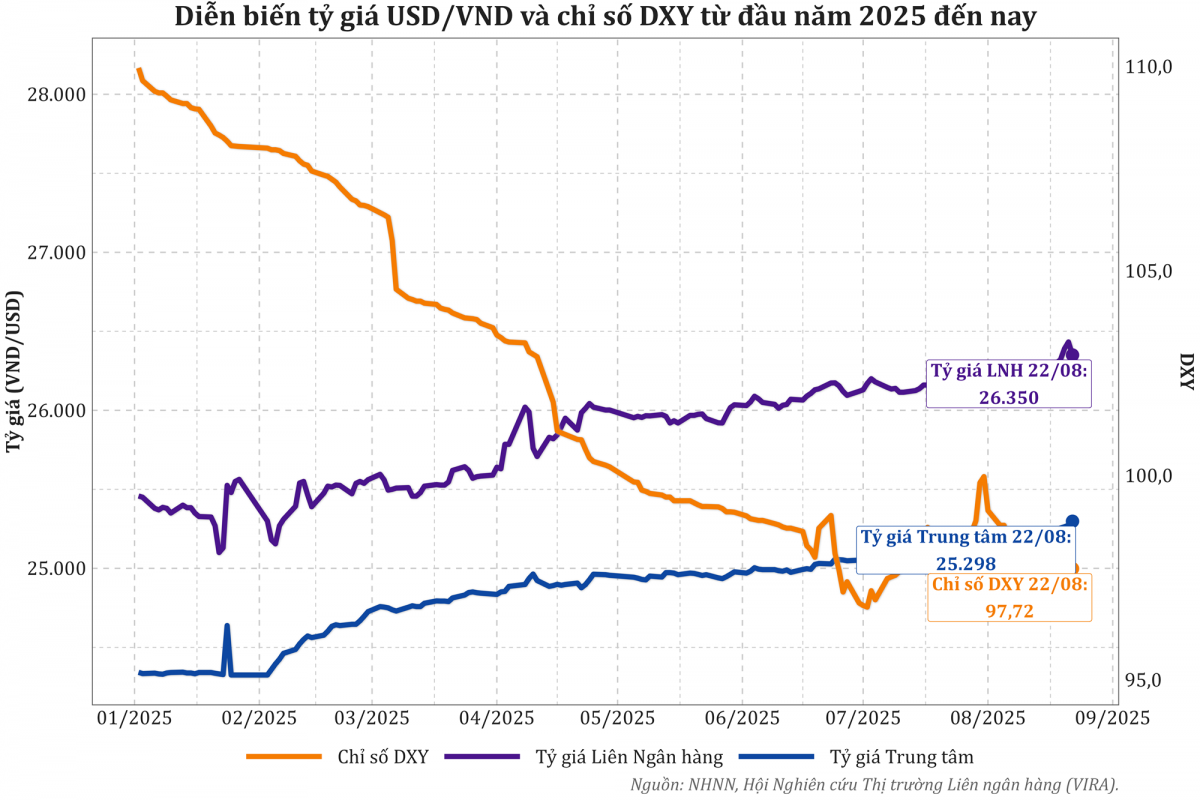

Phiên ngày 22/8, NHNN công bố tỷ giá trung tâm ở mức 25.298 VND/USD, tăng 3,93% so với cuối năm 2024 và là mức cao nhất kể từ tháng 1. Trên thị trường liên ngân hàng, theo dữ liệu từ Hội Nghiên cứu thị trường Liên Ngân hàng (VIRA) tỷ giá đạt 26.350 VND/USD, giảm nhẹ so đỉnh 26.432 VND/USD của phiên ngày 21/8 chưa đầy 100 đồng. Trong khi đó, chỉ số Dollar Index (DXY) – thước đo sức mạnh đồng USD quốc tế – giảm 11,13% xuống 97,72 điểm, phản ánh áp lực mất giá của VND chủ yếu bắt nguồn từ yếu tố nội tại thay vì xu hướng toàn cầu.

|

| Diễn biến tỷ giá USD/VND và chỉ số DXY từ đầu năm 2025 đến nay. Nguồn: Ngân hàng Nhà nước (NHNN), Hội Nghiên cứu Thị trường Liên ngân hàng (VIRA). |

Diễn biến trong tám tháng đầu năm cho thấy sức ép tỷ giá ngày càng lớn. Tỷ giá trung tâm dao động từ 24.325 đến 25.298 VND/USD với độ lệch chuẩn gần 281 đồng, trong khi tỷ giá liên ngân hàng biến động mạnh hơn trong vùng 25.100 – 26.432 VND/USD với độ lệch chuẩn hơn 330 đồng. Khoảng cách giữa hai mức tỷ giá duy trì bình quân 969 đồng/USD, tương đương 3,9%, và có xu hướng nới rộng khi VND suy yếu.

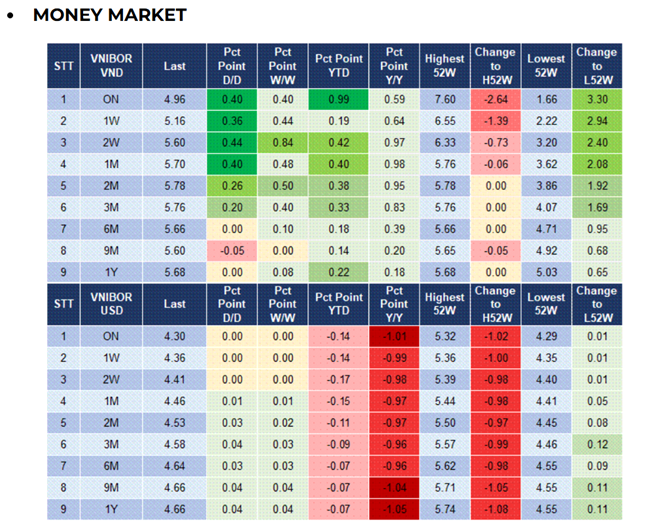

Cùng ngày, theo dữ liệu từ Hội Nghiên cứu Thị trường Liên Ngân hàng (VIRA), lãi suất VNIBOR VND trên thị trường liên ngân hàng đồng loạt tăng trở lại. Kỳ hạn qua đêm đạt 4,96%/năm, tăng 0,40 điểm % so với phiên trước và cao hơn 0,99 điểm % so với đầu năm. Các kỳ hạn một tuần và hai tuần lần lượt lên 5,16% và 5,60%, trong khi kỳ hạn một tháng đạt 5,7%/năm, cao hơn vùng 5,3% ngày 18/8 và tăng 0,40 điểm % so với đầu năm. Như vậy, mặt bằng lãi suất đã phục hồi rõ rệt sau khi giảm mạnh giữa tháng, từ đỉnh 6,73% ngày 7/8 xuống đáy 3,88% ngày 14/8 trước khi bật tăng trở lại.

|

| Diễn biến lãi suất VNIBOR VND và USD ngày 22/8/2025. Nguồn: NHNN, Hội Nghiên cứu Thị trường Liên ngân hàng (VIRA). |

Sự gia tăng lãi suất VND cho thấy dù NHNN đã bơm ròng quy mô lớn qua kênh OMO nhằm hỗ trợ tín dụng và góp phần đạt mục tiêu tăng trưởng GDP 8,3–8,5% trong năm nay, nhu cầu vốn ngắn hạn trong hệ thống vẫn vượt cung, khiến mặt bằng lãi suất tiếp tục đi lên. Trong phiên 22/8, cơ quan điều hành bơm mới 53.295 tỷ đồng với lãi suất 4%/năm qua OMO, sau khi cấn trừ 32.089 tỷ đồng đáo hạn, đưa lượng bơm ròng đạt 21.206 tỷ đồng – mức cao nhất trong gần một tháng và nâng dư nợ OMO lên 198.934 tỷ đồng. Tuy nhiên, lượng vốn này chỉ bù đắp một phần thiếu hụt khi tín dụng mở rộng nhanh, trong khi huy động tăng chậm. Do đó, cung – cầu vốn trên thị trường liên ngân hàng vẫn căng thẳng, khiến lãi suất duy trì xu hướng tăng và kéo theo áp lực tỷ giá ở mức cao.

Trái lại, lãi suất VNIBOR USD liên ngân hàng hầu như đi ngang, ổn định quanh 4,3 – 4,46%/năm và thấp hơn khoảng 0,14 – 0,17 điểm % so với đầu năm. Nhờ vậy, chênh lệch lãi suất VND – USD (gap swap) vẫn duy trì ở trạng thái dương. Riêng tại kỳ hạn qua đêm, khoảng cách nới rộng từ 0,46 điểm % ngày 14/8 lên 0,66 điểm % ngày 22/8, qua đó tạo lực đỡ ngắn hạn cho VND trong bối cảnh tỷ giá liên ngân hàng tiến sát 26.400 VND/USD.

Tại phiên họp Chính phủ thường kỳ tháng 7 diễn ra vào ngày 7/8 vừa qua, Thống đốc NHNN Nguyễn Thị Hồng cho biết tỷ giá VND/USD đang chịu tác động kép từ yếu tố kinh tế và tâm lý thị trường. Bà nhấn mạnh trong bối cảnh lãi suất USD tăng cùng với chính sách thuế quan của Mỹ, việc điều hành chính sách tiền tệ gặp nhiều thách thức. Dù vậy, lãi suất cho vay trong nước vẫn giảm khoảng 0,4%/năm so với cuối năm 2024, phản ánh nỗ lực hỗ trợ doanh nghiệp. Tuy nhiên, Thống đốc cũng khẳng định nếu áp lực tỷ giá tiếp tục gia tăng, NHNN sẽ cân nhắc không giảm thêm lãi suất để tránh gây bất ổn vĩ mô.

Trước đó, tại buổi họp báo thông tin kết quả hoạt động ngân hàng 6 tháng đầu năm 2025 diễn ra vào ngày 8/7, ông Phạm Chí Quang – Vụ trưởng Vụ Chính sách tiền tệ – lý giải rằng việc VND tiếp tục mất giá dù chỉ số Dollar Index (DXY) giảm hơn 10% chủ yếu do mặt bằng lãi suất trong nước được duy trì ở mức thấp để hỗ trợ tăng trưởng. Theo ông, điều này khiến chênh lệch lãi suất VND – USD có giai đoạn âm, kích thích xu hướng nắm giữ ngoại tệ, bên cạnh tác động từ dòng vốn ngoại rút ròng trên thị trường chứng khoán và biến động chính sách thuế quan của Mỹ.

Trên bình diện quốc tế, tại hội nghị Jackson Hole ngày 22/8, Chủ tịch Fed Jerome Powell phát tín hiệu cơ quan này có thể cắt giảm lãi suất trong cuộc họp tháng 9 do rủi ro thị trường lao động suy yếu và tác động từ thuế quan mới. Giới đầu tư hiện định giá xác suất Fed hạ lãi suất 0,25 điểm % trong kỳ họp 16–17/9 ở mức khoảng 90%, trong khi lãi suất mục tiêu vẫn duy trì vùng 4,25% – 4,5% từ cuối năm ngoái. Diễn biến này có thể ảnh hưởng đến chênh lệch lãi suất USD – VND, qua đó tạo thêm dư địa cho NHNN trong điều hành tỷ giá.

Ở trong nước, yếu tố thanh khoản ngân hàng tiếp tục là biến số quan trọng. Theo số liệu NHNN, tổng phương tiện thanh toán (M2) trong bảy tháng đầu năm tăng 7,5%, tương ứng hơn 1,343 triệu tỷ đồng, chủ yếu từ quá trình cơ cấu lại bốn ngân hàng yếu kém. Trong khi đó, tín dụng tăng 9,64–9,68% còn huy động vốn chỉ tăng 6,72%, tạo khoảng cách 1,4 triệu tỷ đồng và một phần gây sức ép lên cân đối vốn của các ngân hàng thương mại.

Trước bối cảnh đó, NHNN đã nâng chỉ tiêu tín dụng từ cuối tháng 7 và ban hành Thông tư 23/2025/TT-NHNN giảm 50% dự trữ bắt buộc cho bốn ngân hàng nhận chuyển giao, giải phóng khoảng 50.000–60.000 tỷ đồng vốn dự trữ. Các biện pháp này vừa hỗ trợ thanh khoản hệ thống, vừa gián tiếp ổn định cung – cầu ngoại tệ và tỷ giá.

Cùng ngày 22/8, trên thị trường chứng khoán, VN-Index mất 42,53 điểm (2,52%) xuống 1.645,47 điểm, VN30-Index lùi gần 61 điểm với 26 mã giảm, trong đó nhiều cổ phiếu vốn hóa lớn rơi xuống sàn. HNX-Index giảm 4,19% và UPCoM-Index mất 1,19%. Thanh khoản toàn thị trường đạt 68.700 tỷ đồng, riêng rổ VN30 chiếm gần một nửa. Lực bán lan rộng với gần 700 mã đỏ giá, trong đó hơn 50 cổ phiếu giảm kịch biên độ. Khối ngoại tiếp tục bán ròng hơn 1.300 tỷ đồng. Diễn biến tiêu cực này diễn ra trong bối cảnh chứng khoán Mỹ cũng đồng loạt điều chỉnh khi nhà đầu tư chờ đợi phát biểu của Chủ tịch Fed tại hội nghị Jackson Hole.