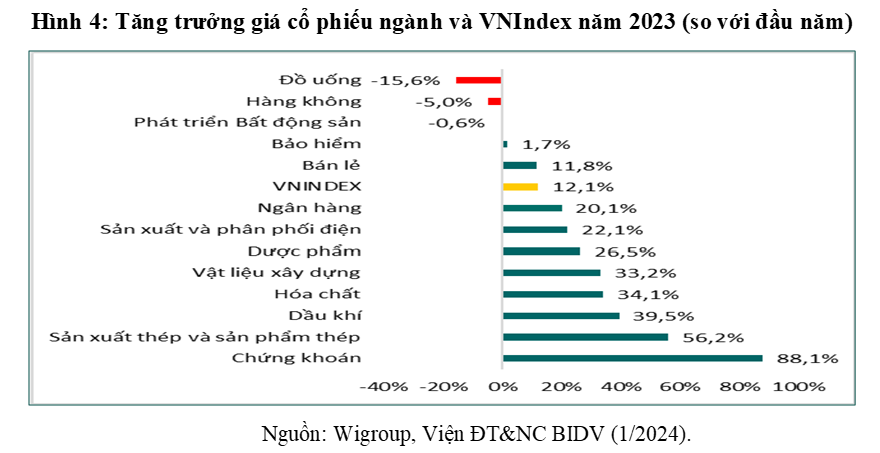

Kết thúc năm 2023, sự phân hóa ở các kênh đầu tư diễn ra tương đối rõ nét trong đó thị trường chứng khoán và bất động sản phục hồi chậm; kênh tiền gửi và đầu tư vàng được quan tâm hơn.

Cụ thể, thị trường chứng khoán dù tăng hơn 12% song vẫn thất bại trong việc trở lại mốc 1.200 điểm. Thanh khoản mạnh về giữa năm và suy giảm trong những tháng cuối năm.

|

Kênh bất động sản tương đối trầm lắng do cung - cầu vẫn vẫn ở mức thấp trong khi giá bất động sản giảm không biến động tương xứng. Nhiều doanh nghiệp gặp khó về tài chính trong khi loạt dự án bị vướng mắc pháp lý khiến lượng cung hàng trên thị trường gần như nhỏ giọt.

Trong khi đó, kênh tiền gửi tiết kiệm được ưa thích trong năm 2023 khi tiền gửi của hệ thống ngân hàng tăng 14% so với cuối năm 2022 lên mức cao nhất trong 4 năm gần đây. Những rủi ro từ hầu hết các kênh đầu tư khác khiến nhà đầu tư vẫn chọn gửi tiết kiệm như giải pháp "ăn chắc mặc bền".

Tuy nhiên trong báo cáo mới đây, TS. Cấn Văn Lực và nhóm tác giả Viện Đào tạo và Nghiên cứu BIDV nhấn mạnh, năm 2024 có thể chứng kiến sự dịch chuyển rõ nét giữa các kênh đầu tư theo hướng có quan tâm hơn đối với thị trường chứng khoán, bất động sản, đầu tư tư nhân, khởi nghiệp...

Tiền gửi tiết kiệm: Thời điểm này, lãi suất tiết kiệm được dự báo đã chạm đáy. Với triển vọng tín dụng năm 2024 sẽ tăng ở mức cao (khoảng 15% theo định hướng của NHNN), dự báo lãi suất huy động cơ bản sẽ đi ngang hoặc tăng nhẹ khoảng 0,1 - 0,5% trong năm 2024. Theo đó, mặt bằng lãi suất tiết kiệm sẽ vẫn ở mức thấp, tương đương với cuối năm 2023.

Trong khi quy mô tiền gửi đang ở mức cao, cùng với việc các khoản tiền gửi lãi suất cao và kỳ hạn dài (từ 12 tháng trở lên) tại các tổ chức tín dụng bắt đầu đáo hạn từ cuối năm 2023 và đầu năm 2024, có thể tạo ra sự chuyển dịch nhất định sang các kênh có lợi suất cao hơn với mức độ rủi ro chấp nhận được.

Đầu tư bất động sản: Dự kiến, ngành bất động sản có thể phục hồi cục bộ (tùy phân khúc) từ nửa cuối năm 2024 do còn gặp nhiều khó khăn như nguồn cung chưa thể tăng nhanh, sức cầu còn yếu, nợ xấu tăng và vấn đề pháp lý chậm giải quyết. Sự chậm trễ trong quy hoạch, thực thi chính sách và phát triển nhà ở xã hội. Tâm lý chờ đợi giảm giá bất động sản vẫn còn và thu nhập chưa tăng nhanh cũng gây áp lực cho thị trường.

|

| Nguồn cung thị trường bất động sản giảm mạnh trong năm 2023 |

Tuy vậy, kỳ vọng bất động sản khu công nghiệp tiếp tục là điểm sáng, bất động sản nhà ở (trong đó có nhà ở xã hội) sẽ phục hồi từ giữa năm 2024. Trong khi bất động sản nghỉ dưỡng, bán lẻ, văn phòng sẽ chậm phục hồi hơn do còn phụ thuộc vào sự phục hồi mạnh của du lịch quốc tế, sự thay đổi trong phương thức bán hàng (thương mại điện tử thay vì mua – bán trực tiếp...)

Tuy nhiên, cùng với đà phục hồi của nền kinh tế, vướng mắc về pháp lý dần được tháo gỡ. Đồng thời, việc các quy định mới tại Luật Đất đai 2024, Luật Nhà ở 2023, Luật Kinh doanh Bất động sản 2023... giúp giá đất ngày càng sát hơn với giá thị trường trong khi nguồn cung chưa thể tăng nhanh sẽ là những xúc tác khiến giá bất động sản khó giảm thêm nhiều. Thậm chí có thể tăng giá nhẹ ở một số phân khúc vào cuối năm 2024 nên nhà đầu tư có thể tận dụng mức nền thấp hiện nay để mua bất động sản trước khi chốt lời trong nửa cuối năm 2024 hoặc sau này.

Thị trường chứng khoán: Đối với năm 2024, thị trường cổ phiếu Việt Nam chịu tác động đan xen của cả các yếu tố tích cực và tiêu cực. Theo dự báo của Bloomberg (1/2024), biên độ VN-Index năm 2024 sẽ từ 822,2 điểm (P/E 11 lần, giảm khoảng 25%) đến 1.318 điểm (P/E 17,5 lần, tăng khoảng 19%).

Theo báo cáo, khả năng tăng trưởng 15-20% là cao hơn và khả thi. Mặt khác, dự báo năm 2024, thị trường trái phiếu doanh nghiệp sẽ tiếp tục cải thiện. Về phía cung, thị trường bất động sản dự báo sẽ hồi phục từ nửa cuối năm 2024, các doanh nghiệp có xu hướng mở rộng hoạt động kinh doanh khiến nhu cầu vốn tăng.

Ngoài ra, hiệu ứng từ các chính sách tháo gỡ khó khăn của Chính phủ (bao gồm cả việc áp dụng có lộ trình các điều kiện cao hơn đối với thị trường trái phiếu doanh nghiệp) khi sửa đổi Nghị định 62/2022 tiếp tục tác động tích cực đến thị trường này.

Về phía cầu, lãi suất tiết kiệm đã giảm xuống mức khá thấp, nhà đầu tư cá nhân dần khôi phục niềm tin, chấp nhận rủi ro hơn, có thể sẽ quan tâm hơn tới các kênh đầu tư có mức độ rủi ro cao hơn để hưởng lãi suất cao hơn như trái phiếu doanh nghiệp.

Do khoản vay và tiền gửi ngân hàng có kỳ hạn một năm thường dùng làm chuẩn tham chiếu cho thị trường trái phiếu, với dự báo lãi suất huy động nhiều khả năng sẽ đi ngang hoặc tăng nhẹ (như nêu trên), dự báo lãi suất trái phiếu doanh nghiệp cũng sẽ đi ngang hoặc tăng nhẹ 0,1 – 0,5% (lên khoảng 8-9%/năm).

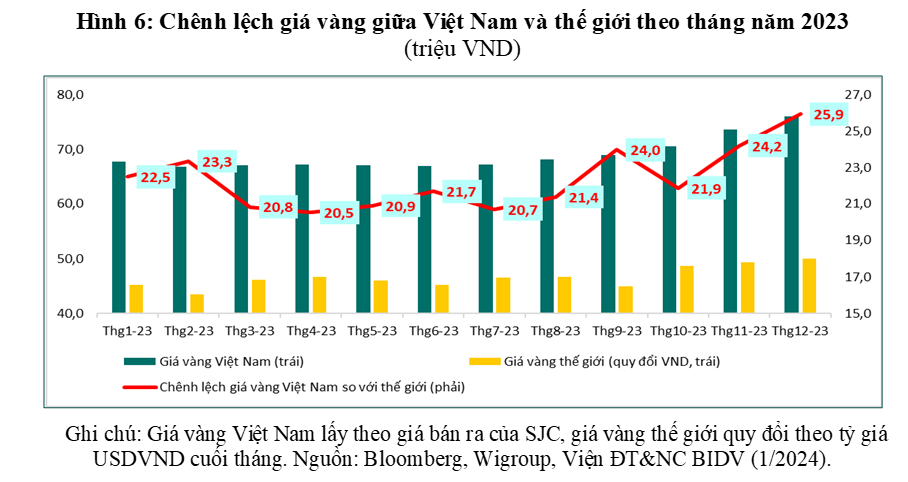

Thị trường vàng: Với việc can thiệp của NHNN trong việc sửa đổi Nghị định 24/2012 ngay trong tháng 1/2024, các quy định sẽ giúp chênh lệch giá vàng trong nước và quốc tế giảm xuống, thị trường vàng có thể sẽ ổn định hơn. Kết hợp với rủi ro nền kinh tế giảm bớt, vàng sẽ giảm dần thuộc tính trú ẩn an toàn nên kỳ vọng lợi suất từ hoạt động đầu tư vàng sẽ chững lại, tương đương năm 2023, ở mức 5-7%.

|

| Gợi ý chiến lược đầu tư Thứ nhất, cần biết mình là ai. Tức là cần biết "khẩu vị rủi ro" của mình là như thế nào? Thuộc diện nhà đầu tư ngại rủi ro, trung tính hay ưa thích rủi ro, mạo hiểm để có chiến lược, kênh đầu tư phù hợp. Thứ hai, chiến lược đầu tư quan trọng luôn là đa dạng hóa các kênh hay danh mục đầu tư, được hiểu là phân chia tiền của vào nhiều loại tài sản khác nhau để giảm thiểu rủi ro. Điều này giúp nhà đầu tư có được mức sinh lời từ nhiều loại tài sản khác nhau và giảm thiểu rủi ro do chúng bù trừ lẫn nhau. Thứ ba, sử dụng đòn bẩy tài chính một cách vừa phải. Đòn bẩy có thể giúp tăng lợi nhuận và khả năng sinh lời, nhưng cũng đi kèm với rủi ro cao nếu không được quản lý đúng cách và nhất là khi môi trường lãi suất cao, thanh khoản kém. Việc lựa chọn mức độ đòn bẩy phù hợp với tình hình tài chính, khả năng đáp ứng điều kiện vay vốn và kiến thức của nhà đầu tư là quan trọng để tránh rủi ro không mong muốn. Cuối cùng, việc nâng cao kiến thức và hiểu biết về các kênh đầu tư mà nhà đầu tư hướng tới là yếu tố quan trọng. Điều này giúp nhà đầu tư ở thế chủ động, bình tĩnh hơn, hạn chế tâm lý đám đông và có được chiến lược đầu tư, chiến lược "thoái lui" phù hợp. |